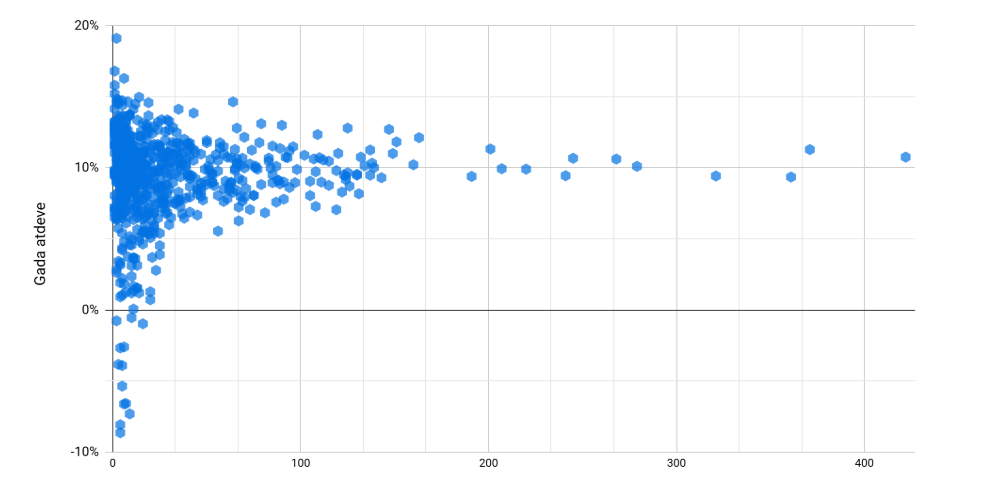

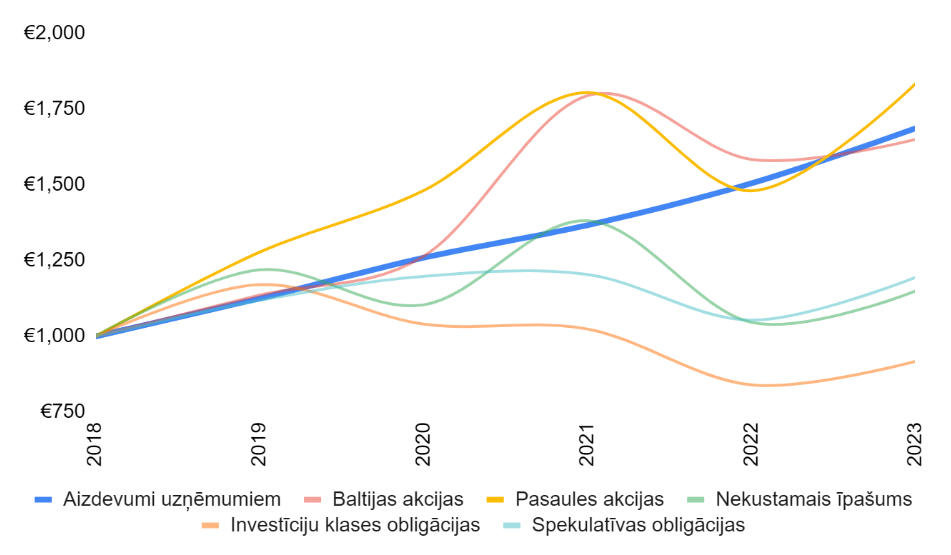

Ienesīgākie ieguldījumi pēdējos 5 gados

Apskats par to, kas ir bijuši ienesīgākās ieguldījumu kategorijas pēdējos piecos gados Uzzināt vairāk

Apskats par to, kas ir bijuši ienesīgākās ieguldījumu kategorijas pēdējos piecos gados Uzzināt vairāk

Kriptovalūtas pēdējo gadu laikā ir transformējušās no šaubīga eksperimenta un nopietnu ieguldījumu kategoriju, kas piesaista gan privātpersonu, gan institucionālu investoru uzmanību Uzzināt vairāk

Kā ar vienkāršiem un praktiskiem soļiem uzsākt ieguldīt. No pensiju plānu izvēles līdz akcijām Uzzināt vairāk

| Brokeris | Akciju pirkums ASV | Akciju pirkums Latvijā |

| Swedbank | 0.25%, min EUR 10 | 0 |

| Luminor | USD 0.015 par akciju, min USD 14 | 0.4%, min EUR 5.7 |

| SEB | 0.25%, min EUR 10 | 0.1%, min EUR 1 |

| Interactive Brokers | USD 0.0035 par akciju, min USD 0.35, max 1% | 0.05%, min EUR 1.25 un max EUR 29 |

| Lightyear | 0.1%, min USD 1 | nepiedāvā |

| Komisija, EUR | Atdeve pēc 1 gada | Atdeve pēc 5 gadiem | Atdeve pēc 10 gadiem | |

| Bez komisijas | 0 | 10.0% | 61.1% | 159.4% |

| Swedbank | 10 | -9.1% | 37.3% | 126.7% |

| Luminor | 12.85 | -13.9% | 31.3% | 118.5% |

| SEB | 10 | -9.1% | 37.3% | 126.7% |

| Interactive Brokers | 0.32 | 9.3% | 60.2% | 158.2% |

| Lightyear | 1 | 7.9% | 58.5% | 155.8% |

| Komisija, EUR | Atdeve pēc 1 gada | Atdeve pēc 5 gadiem | Atdeve pēc 10 gadiem | |

| Bez komisijas | 0 | 10.0% | 61.1% | 159.4% |

| Swedbank | 0 | 10.0% | 61.1% | 159.4% |

| Luminor | 5.7 | -1.3% | 47.0% | 140.0% |

| SEB | 1 | 7.9% | 58.5% | 155.8% |

| Interactive Brokers | 1.25 | 7.4% | 57.8% | 154.9% |

| Lightyear | nepiedāvā |

| Komisija, EUR | Atdeve pēc 1 gada | Atdeve pēc 5 gadiem | Atdeve pēc 10 gadiem | |

| Bez komisijas | 0 | 10.0% | 61.1% | 159.4% |

| Swedbank | 10 | 7.9% | 59.5% | 156.8% |

| Luminor | 12.85 | 7.3% | 59.0% | 156.1% |

| SEB | 10 | 7.9% | 59.5% | 156.8% |

| Interactive Brokers | 0.32 | 9.9% | 61.0% | 159.3% |

| Lightyear | 1 | 9.8% | 60.9% | 159.1% |

|

Indekss |

Gada atdeve, 5 gadi |

Gada atdeve, 10 gadi |

Gada atdeve, 20 gadi |

Uzņēmumi |

|

S&P 500 (ASV) |

16.9% |

8.9% |

9.5% |

500 |

|

S&P 500vs*8 (ASV) |

16.9% |

10.4% |

11.0% |

500 |

|

NASDAQ (ASV) |

20.2% |

10.5% |

12.1% |

3,300 |

|

FTSE (Lielbritānija) |

5.6% |

3.9% |

6.2% |

100 |

|

DAX (Vācija) |

9.3% |

5.2% |

5.8% |

30 |

|

Nikkei (Japāna) |

10.7% |

2.9% |

2.6% |

225 |

|

Stoxx 600 (Eiropa) |

6.3% |

6.1% |

6.8% |

600 |

|

MSCI Emerging markets (Jaunattīstības valstis) |

10.6% |

4.6% |

8.1% |

1,400 |

|

MSCI World (Attīstītās valsts) |

10.9% |

4.6% |

6.4% |

1,600 |

|

Indekss |

Gada atdeve, 5 gadi |

Gada atdeve, 10 gadi |

Gada atdeve, 20 gadi |

Uzņēmumi |

|

Baltic Benchmark |

8.6% |

9.1% |

10.9% |

22 |

|

Baltic 10 |

9.4% |

10.2% |

n/d |

10 |

|

Baltic All |

6.9% |

9.5% |

10.8% |

51 |

|

Uzņēmums |

Akcijas cena |

Peļņa uz akciju |

Atmaksāšanās gadi |

|

Virši |

4.45 |

0.69 |

6.45 |

|

Enefit Green |

4.42 |

0.42 |

10.52 |

|

HansaMatrix |

8.2 |

-1.21 |

-6.77 |

|

Ignitis Grupe |

20.3 |

4.04 |

5.02 |

|

Madara Cosmetics |

16 |

0.3 |

53.33 |

|

Nosaukums |

Nozare |

Kapitalizācija |

Vieta |

Pēc kapitalizācijas |

Vienāda svara |

|

Ignitis grupė |

Enerģētika |

1,531,338,375 |

1 |

20.9% |

10.0% |

|

Telia Lietuva |

Telekomunikācijas |

1,176,879,002 |

2 |

16.1% |

10.0% |

|

LHV Group |

Finanses |

1,140,139,073 |

3 |

15.6% |

10.0% |

|

Enefit Green |

Enerģētika |

1,135,065,869 |

4 |

15.5% |

10.0% |

|

Tallink Grupp |

Patēriņa pamatpakalpojumi |

435,120,679 |

5 |

6.0% |

10.0% |

|

Tallinna Kaubamaja Grupp |

Patēriņa pamatpakalpojumi |

426,009,897 |

6 |

5.8% |

10.0% |

|

Šiaulių bankas |

Finanses |

405,293,670 |

7 |

5.5% |

10.0% |

|

Tallinna Sadam |

Transports |

374,512,000 |

8 |

5.1% |

10.0% |

|

LITGRID |

Enerģētika |

351,014,600 |

9 |

4.8% |

10.0% |

|

Latvijas Gāze |

Enerģētika |

337,496,423 |

10 |

4.6% |

10.0% |

|

Indekss |

5 gadi |

10 gadi |

20 gadi |

30 gadi |

|

MSCI World |

10.5% |

10.9% |

4.6% |

6.4% |

|

MSCI Emerging markets |

10.6% |

4.6% |

8.1% |

7.6% |

|

Indeksu fonds |

Izmaksas |

Valūta |

Birža |

Simbols |

|

iShares NASDAQ 100 |

0.33% |

EUR |

Vācija |

SXRV |

|

iShares MSCI EM ex-China |

0.25% |

USD |

Šveice |

EXCH |

|

iShares MSCI China Tech |

0.45% |

EUR |

Vācija |

CBUK |

|

iShares MSCI EM Asia |

0.2% |

EUR |

Vācija |

CEBL |

|

iShares S&P 500 Equal Weight |

0.2% |

USD |

Šveice |

EWSP |

|

iShares MSCI World Health Care |

0.25% |

EUR |

Vācija |

CBUF |

|

iShares MSCI USA Value Factor |

0.2% |

EUR |

Vācija |

QDVI |

|

iShares MSCI India |

0.65% |

USD |

Lielbritānija |

NDIA |

|

iShares Healthcare Innovation |

0.4% |

EUR |

Nīderlande |

HEAL |

| TERMIŅŠ | Obligācijām tāpat kā aizdevumiem ir termiņš, kad obligāciju nomināls (aizdevuma pamatsumma) ir jāatmaksā. Parasti uzņēmumi pārdod savas obligācijas ar termiņiem no 3 līdz 5 gadiem, bet ir virkne izņēmumu. Piemēram, piemēram, bankas kā Citadele, Bigbank un LHV ir izlaidušas arī vērtspapīrus ar 10 gadu dzēšanas termiņu. Kad pienāk obligāciju atmaksas termiņš, uzņēmums vērspapīrus dzēš jeb atgriež investoriem. Svarīgs jautājums ir, kur uzņēmums ņems līdzekļus, lai šādu atmaksu nodrošinātu. Parasti atbilde uz šo jautājumu ir tāda, ka kompānija cer izlaist jaunas obligācijas, lai segtu iepriekšējās. Tomēr šāds piegājiens strādās tikai tad, ja uzņēmums turpina sekmīgi darboties un ja tajā brīdī, kad bizness izlaiž jaunās obligācijas, finanšu tirgus ir pozitīvā attīstības ciklā. Piemēram, 2022. gada otrā pusē gan akciju, gan obligāciju cenas pasaulē un Baltijas valstīs nozīmīgi samazinājās. Investoru noskaņojums bija bažīgs, gaidot inflācijas un enerģētikas krīzes ietekmi uz ekonomiku. Šādos apstākļos Igaunijas uzņēmums Plusplus Capital nespēja investoriem pārdot jaunu savu obligāciju laidinu un šiem līdzekļiem refinansēt vērtspapīrus, kuru atmaksas termiņš pienāca 2022. gada rudenī. Rezultātā, neskatoties uz stabiliem finanšu darbības rādītājiem, uzņēmums nonāca neatmaksas (defaulta) situācijā un bija spiests meklēt kādu alternatīvu atmaksas risinājumu ar oblīgāciju investoriem. Tapēc ir svarīgi pārliecināties, kāds un vai uzņēmumiem ir alternatīvais plāns, kā atmaksāt obligācijas termiņa beigās, ja re-finansēšanās ar jaunu obligāciju izlaišanu nesanāktu. Valstis izdod obligācijas gan uz ļoti īsiem paris mēnešu termiņiem, gan pat virs 10 vai pat 20 gadiem |

| ATMAKSA | Gandrīz visas obligācijas paredz to atmaksu termiņa beigās. Tas nozīmē, ka obligāciju emitentam termiņa beigās būs nopelnīta nauda, lai šo aizdevumu atgrieztu vai tas paredz, ka naudu obligāciju atmaksai saņems no jaunu obligāciju pārdošanas. Tas var radīt situāciju, ka emitents "trāpa" ar obligāciju atmaksu situācijā, kad ir ļoti grūti piesaistīt finansējumu (piemēram, 2020. gada martā) un defoltēt (jeb nokļūt piedziņā). Dažkārt gan uzņēmumi pārdod obligācijas, kurām ir pakāpenisks atmaksas grafiks, līdzīgi kā privātpersonu hipotekāriem kredītiem. |

| PROCENTI JEB KUPONS | Obligācijām parasti ir fiksēta procentu likme, kas obligāciju termiņa laikā ir nemainīga. 2022. gada otrajā pusē augstas inflācijas apstākļos, kad arī valstu centrālās bankas palielina likmes, ar kurām tā aizdod bankām, uzņēmumi Eiropā arvien biežāk sāka izdot obligācijas, kurām papildus fiksētai likmei ir arī mainīgā likem, kas ir piesieta Euribor 3 vai 6 mēnešu likmei. Euribor ir likme par kādu bankas Eiropā viena otrai aizdod. Piemēram, Latvijas atkritumu apsaimniekošanas uzņēmums CleanR investoriem piedāvāja savas obligācijas ar fiksētu 6.5% procentu likmi plus 3 mēnešu Euribor. Uz obligāciju izlaišanas brīdi 2022. gada nogalē šāds piedāvājums nodrošināja gada atdevi 8.5% apmērā. Svarīgi ir atcerēties, ka mainīgā likme var būt "piesieta" gan tirgus procentu likmēm, gan citiem lielumiem, piemēram, inflācijai. |

| NODROŠINĀJUMS | Obligācijas tāpat kā aizdevumi var būt nodrošinātas, gan nenodrošinātas (vai daļēji nodrošinātas). Nodrošinājuma kvalitāte (likviditāte, vērtība, ilgmūžība) ir nozīmīgs faktors, lai novērtētu obligāciju risku. Obligācijas neatmaksas gadījumā, obligāciju īpašnieku interesēs nodrošinājums var tikt pārdots, lai segtu šīs saistības. Lielākā daļa Baltijas emitentu nepiedāvā obligācjas ar nodoršinājumu, jo viss pieejamais nodrošinājums ir jau finansējošajām komercbankām. Tomēr ir izņēmumi. Piemēram, Lietuvas lauksaimniecības uzņēmuma Auga obligācijas ir nodrošinātas ar ķīlu uz lauksaimniecības zemi. Savukārt, Latvijas kreditēšanas kompānijas DelfinGroup obligācijām kā nodrošinājums kalpo ķīla uz izniegto patēriņa aizdevumu portfeli. |

| PUBLISKAS VAI SLĒGTAS | Ne visas obligācijas, kas tiek izlaistas var tikt publiski pirktas un pārdotas. Nereti uzņēmumi izvēlas veikt slēgtus obligāciju laidienus, kas tiek piedāvāti ierobežotam investoru lokam. Šādās situācijās arī bieži tiek noteikti augstāki minimālā ieguldījuma sliekšņi (parasti no EUR 100,000). Uzņēmumam ir administratīvi vienkāršāk izlaist slēgtas obligācijas, jo pārdodot obligācijas publiski ir jāievēro virkne papildus prasības, kuras nosaka finanšu tirgus pārraugi. Tāpat jāņem vērā, ka pat obligācijas tiek kotētas biržā, tas nenozīmē, ka tās var brīvi pirkt un pārdot. Regulāri ikdienas darījumi ar obligācijām ir tikai retai Baltijas valstu uzņēmumu izlaistām obligācijām. Katrā ziņā ir svarīgi atcerēties, ka ieguldījumi obligācijās ir nozīmīgi mazāk likvīdi kā ieguldījumi, akcijās. |

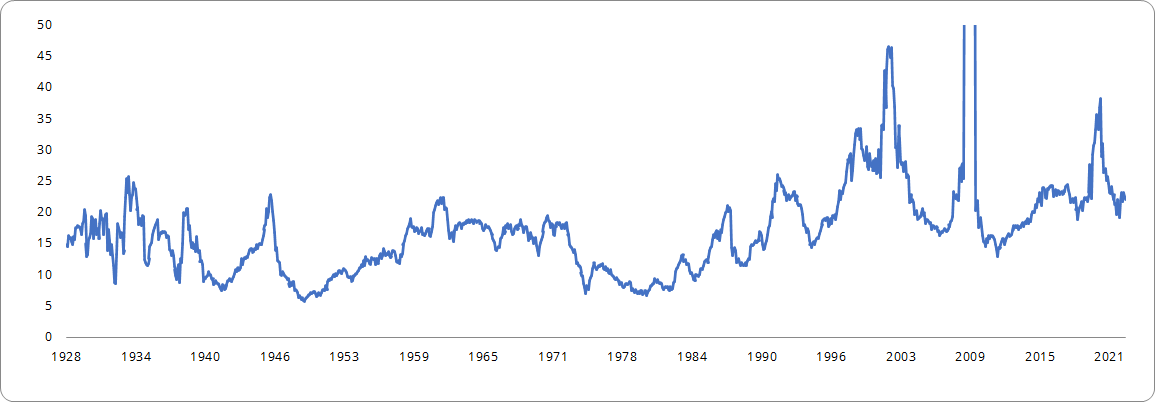

| CENA UN ATDEVE | Uzņēmumi parasti pārdod savas obligācijas par nominālvērtību. Tas nozīmē, ka ja 1 obligācijas nominālvērtība ir, piemēram, EUR 1000, tad investoram ir jāsamaksā EUR 1000, lai šo obligāciju iegādātos. Tomēr, nereti obligāciju cena (it sevišķi, ja to pēc tam pērk vai pārdod biržā) var atšķirties no nomināla. Faktiski tas nozīmē to, ka ja obligāciju cena ir virs nomināla - % atdeve ir mazāka nekā obligācijas kuponu likme, savukārt ja ir zem nomināla - tad atdeve pārsniedz kupona likmi. Piemēram, datortehnikas vairumtirgošanas uzņēmuma Elko Grupa obligācijas piedāvā investoriem fiksētu 6% gada atdevi. Ja ieguldītājs nopērk šo obligāciju biržā par cenu 95% no nominālvērtības jeb par 950 EUR, tad šī investora atdeve (angliski terminu dēvē par yield) no šāda ieguldījuma būs augstāka nekā 6% gada likme. Obligāciju pārdošana zem vai virs to nominālvērtības ir veids kā šo vērtspapīru cena piemērojas apkārtējiem tirgus apstākļiem. |

|

Indekss |

5 gadi |

10 gadi |

20 gadi |

30 gadi |

|

Pasaules akcijas1 |

18.6% |

13.1% |

7.4% |

7.8% |

|

Baltijas akcijas2 |

8.6% |

9.1% |

10.9% |

nav datu |

|

Augsta riska obligācijas3 |

2.34% |

2.62% |

4.74% |

5.4% |

|

Capitalia4 |

10.8% |

nav datu |

nav datu |

nav datu |

|

Mintos4 |

7.9% |

nav datu |

nav datu |

nav datu |

|

Platforma |

Tips |

Specializācija |

|

Pūļa |

Aizdevumi maziem un vidējiem Baltijas valstu uzņēmumiem dažādās nozarēs |

|

|

Brokeru |

Patēriņa kredīti dažādās pasaules valstīs un no dažādiem kredītu izsniedzējiem, dažiem no tiem saistītiem |

|

|

Pūļa |

Aizdevumi nekustamā īpašuma attīstītājiem Baltijas valstīs un Somijā |

|

|

Pūļa |

Aizdevumi nekustamā īpašuma attīstītājiem Igaunijā, Latvijā, Rumānijā, Itālijā un Portugālē |

|

|

Pūļa |

Aizdevumi lauksaimniecības uzņēmumiem Latvijā un Rumānijā |

|

|

Brokeru |

Patēriņa kredīti no saistītiem patēriņa kreditēšanas uzņēmumiem Latvijā, Polijā un Vjetnamā |

|

|

Brokeru |

Patēriņa kredīti no saistītiem patēriņa kreditēšanas uzņēmumiem Latvijā, Rumānijā, Polijā, Zviedrijā un Čehijā |

|

|

Brokeru |

Patēriņa kredīti no saistītiem patēriņa kreditēšanas uzņēmumiem Jordānijā, Spānijā, Čehijā un Polijā |

|

|

Brokeru |

Aizdevumi uzņēmumiem Baltijā, Polijā un Anglijā no 3 dažādiem kredītu izsniedzējiem |

|

|

Brokeru |

Patēriņa kredīti dažādās pasaules valstīs un no dažādiem kredītu izsniedzējiem |

|

|

Pūļa |

Senākā pūļa finansējuma platformā Baltijas valstīs, izsniedz aizdevumus privātpersonām Igaunijā, Somijā un Spānijā |

|

2020 |

2021 |

2022 |

2023 |

2024 |

Vidēji |

Svārstības |

|

|

Aizdevumi uzņēmumiem |

11.92% |

8.55% |

10.11% |

12.05% |

11.73% |

10.87% |

1.52% |

|

Baltijas akcijas |

11.27% |

42.01% |

-11.75% |

4.19% |

1.46% |

9.44% |

20.03% |

|

Pasaules akcijas |

15.90% |

21.90% |

-18.00% |

23.90% |

18.70% |

12.48% |

17.31% |

|

Nekustamais īpašums |

-9.50% |

25.20% |

-24.30% |

9.90% |

1% |

0.46% |

18.80% |

|

Investīciju klases obligācijas |

-11.14% |

-1.57% |

-18.01% |

9.27% |

0.99% |

-4.09% |

10.65% |

|

Spekulatīvas obligācijas |

7.10% |

0.50% |

-12.50% |

13.40% |

2.90% |

2.28% |

9.60% |

|

Depozīti |

-0.59% |

-0.69% |

-0.15% |

2.66% |

3.17% |

0.88% |

1.88% |

Capitalia ir licencēts Eiropas kolektīvās finansēšanas pakalpojumu sniedzējs, kas darbojas saskaņā ar darbības licenci, kas izsniegta, pamatojoties uz Latvijas Bankas lēmumu. Ieguldījumi ir saistīti ar risku zaudēt daļu vai visu ieguldīto naudu. Partneris Lemonway, Francijā akreditēta Eiropas maksājumu institūcija ACPR (CIB 16568).