Aizdevums nekustamā īpašuma ieguldījumu portfeļa audzēšanai

Capitalia ir sniegusi finansējumu uzņēmumam, lai pabeigtu komercīpašuma iegādi Baltā ielā 1, Rīgā, kas nodrošina stabilus nomas ienākumus Uzzināt vairāk

Capitalia ir sniegusi finansējumu uzņēmumam, lai pabeigtu komercīpašuma iegādi Baltā ielā 1, Rīgā, kas nodrošina stabilus nomas ienākumus Uzzināt vairāk

Lai gan investora Andra portfelī galvenā uzmanība tiek pievērsta akcijām, viens no viņa veiksmīgākajiem ieguldījumiem ir uzņēmumu aizdevumu platformā Capitalia Uzzināt vairāk

Renovation Real Estate, SIA ir nekustamo īpašumu attīstītājs Rīgā, kas veiksmīgi īstenojis divus renovācijas projektus, pārvēršot nolietotas ēkas pilsētas centra tuvumā par mūsdienīgiem, energoefektīviem daudzdzīvokļu un biroju namiem, tādējādi uzlabojot pilsētvidi. Uzzināt vairāk

Rīga, kas Baltijas valstu galvaspilsētu vidū izceļas ar zemākajām mājokļu cenām, pēdējos gados piesaista arvien lielāku investoru uzmanību. Finanšu pakalpojumu uzņēmuma Capitalia ekspertu vērtējumā pašreizējā nekustamā īpašuma (NĪ) cenu atpalicība no kaimiņu lielpilsētām neatspoguļo Latvijas reālo ekonomisko potenciālu.

Pētījumi liecina, ka jau vismaz desmit gadus Rīga spēj piedāvāt salīdzinoši pieejamākos mājokļus starp Baltijas valstu galvaspilsētām. Šī atšķirība no Viļņas un Tallinas pēc pandēmijas kļuvusi vēl izteiktāka.

Saskaņā ar jaunākajiem datiem Rīgas iedzīvotāji ar vidējiem ienākumiem šobrīd var atļauties līdz pat 110 kvadrātmetru lielu mājokli, kamēr Viļņā un Tallinā šis rādītājs sasniedz attiecīgi tikai 64 un 69 kvadrātmetrus. Tiesa, Rīgas vidējo rādītāju var nedaudz sagrozīt īpaši lielais veco un nerenovēto mājokļu fonds pilsētā.

Mazā un vidējā biznesa finansēšanas uzņēmuma Capitalia Lietuvas filiāles vadītājs Gintaras Matuzas norāda, ka Rīgas nekustamā īpašuma pieejamība vēl labāk atklājas, salīdzinot vidējās algas un mājokļu cenas. Piemēram, saskaņā ar uzņēmuma datiem mājokļa kvadrātmetra cena Tallinā šobrīd ir aptuveni 4 200 eiro, Viļņā – 3 300 eiro, bet Rīgā – tikai 2 300 eiro. Savukārt iedzīvotāju vidējie neto ienākumi šajās galvaspilsētās atšķiras ievērojami mazāk: Tallinā – aptuveni 1 720 eiro, Viļņā – 1 610 eiro, bet Rīgā – 1 300 eiro.

Šo apstākļu dēļ Rīga pēdējos gados arvien vairāk piesaista investīcijas nekustamajā īpašumā – gan tiešā veidā, gan caur finanšu instrumentiem.

“Ieguldījumu mājokļiem Latvijas galvaspilsētā ir ievērojami labāks ienesīgums nekā Viļņā vai Tallinā, jo pastāv būtiskas atšķirības iegādes cenās un daudz mazākas atšķirības īres cenās. Runājot par jauniem attīstības projektiem, cenu un ienesīguma atšķirības samazinās, taču arī tad Rīgā investori un attīstītāji šobrīd nopelna visvairāk, ja salīdzinām Baltijas galvaspilsētas,” norāda G. Matuzas.

Pēc viņa teiktā, Capitalia pēdējos gados savā aizdevumu platformā Rīgā ir finansējusi vairāk nekā 50 nekustamā īpašuma darījumus. Uzņēmuma aprēķini liecina, ka tā investori Rīgā vidēji nopelna par 1–2 procentpunktiem lielāku atdevi nekā līdzīgos NĪ attīstības projektos Viļņā vai Tallinā.

Ņemot vērā tirgus apstākļus, Capitalia tuvākajā laikā plāno turpināt paplašināt Rīgā finansēto nekustamā īpašuma attīstības projektu portfeli.

“Protams, lielāka atdeve teorētiski ir saistīta ar lielākiem riskiem, un Rīgai šeit ir savi ‘skaidrojumi’: pilsēta statistiski ir sarukusi, valsts ekonomika pēdējos gados ir nedaudz buksējusi, un kapitāla tirgus nav tik aktīvs. Tomēr gudri investori vērtē arī nākotnes potenciālu, un šajā ziņā Rīgai ir vislielākās izaugsmes iespējas – valsts ir pastiprinājusi ārvalstu tiešo investīciju piesaistes stratēģiju, tai ir labākie gaisa transporta savienojumi starp Baltijas valstīm un, vienkārši sakot, visvairāk iespēju panākt kaimiņvalstis, kas iepriekš piedzīvoja straujāku izaugsmi,” komentē Capitalia Lietuvas filiāles vadītājs G. Matuzas.

Pēdējā laikā Rīgā uzņēmums ir finansējis tādus netālu no pilsētas centra attīstītus nekustamā īpašuma projektus kā mazstāvu daudzdzīvokļu komplekss "Buru Kvartāls", vecas ēkas pārbūvi par astoņiem moderniem dzīvokļiem Etnas ielā, kā arī "Kupenas" rindu māju kvartālu Mārupes piepilsētā.

Capitalia ir Latvijas uzņēmums, kas darbojas kopš 2007. gada. Tas ir viens no vadošajiem mazā un vidējā biznesa finansēšanas uzņēmumiem Baltijas jūras reģionā, kopumā piešķīris vairāk nekā 100 miljonus eiro aizdevumos un investīcijās vairāk nekā 5 000 uzņēmumu. Capitalia darbojas caur pūļa finansēšanas platformu, kuru uzrauga un licencē Latvijas Banka, un tās partneris ir Francijā akreditētā Eiropas maksājumu iestāde Lemonway.

Capitalia sniedz arī konsultācijas finansēšanas un uzņēmumu iegādes jautājumos, koncentrējoties uz augošiem uzņēmumiem.

Kamēr daudzi finansētāji pret celtniecības uzņēmumu izturas piesardzīgi, Capitalia rūpīgi izvērtē katru projektu un meklē veidus, kā atrast iespēju finansējumu piedāvāt. Uzņēmuma ērtībai aizdevuma atmaksa tiek pielāgota katra projekta realizācijas un pārdošanas grafikam. Tādējādi uzņēmējs var uzņemties saistības, neuztraucoties par neērtu maksājuma grafiku.

2025. gadā esam divreiz palielinājuši savu nekustamo īpašumu projektu klāstu, un vairāk nekā 9% no visiem Capitalia finansētajiem projektiem ir tieši nekustamo īpašumu attīstības un celtniecības segmentā. Viens no finansētajiem uzņēmumiem ir A Celtne, SIA, kas jau vairāk nekā 15 gadus nodarbojas ar celtniecību un ēku atjaunošanu Rīgā un Kurzemē. Uzņēmums ir regulārs Capitalia klients, tāpēc aktīvi meklējam veidus, kā palīdzēt uzņēmumam realizēt savus plānus un ieceres. Šogad, lai sagatavotos kārtējam publiskajam iepirkumam, uzņēmumam bija nepieciešami papildu apgrozāmie līdzekļi. Ar Capitalia aizdevuma palīdzību uzņēmums spēja veikt visus sagatavošanās darbus un veiksmīgi piedalīties iepirkumā. Lepojamies, ka varam pastarpināti palīdzēt Latvijā tapt jaunām dzīvojamām ēkām!

Ja arī tavs uzņēmums ir nekustamo īpašumu attīstītājs vai celtniecības kompānija, kurai noderētu papildu finansējums biznesa mērķu sasniegšanai, sazinies ar mums, zvanot uz 2880 0880 vai rakstot uz finansejums@capitalia.com.

Lai ievērotu spēkā esošās normatīvās prasības, Capitalia ir pienākums vākt un regulāri atjaunināt noteiktu informāciju par savu lietotāju identitāti. Tā ir daļa no KYC (Pazīsti savu klientu) procesa, kura mērķis ir stiprināt klientu drošību un cīnīties ar nelikumīgi iegūtu līdzekļu legalizāciju un terorisma finansēšanu.

Tuvāko dienu laikā jūs saņemsiet e-pastu no Lemonway ar aicinājumu aizpildīt vai apstiprināt savu personīgo informāciju. Šis solis ir nepieciešams, lai jūs varētu turpināt izmantot savu kontu un ievērotu Eiropas normatīvās prasības (it īpaši PSD2 direktīvu un AML/CFT tiesību aktus).

Lemonway ir licencēta un uzticama maksājumu iestāde

Saņemtais e-pasts ir likumīgs un atbilst stingrām normatīvajām prasībām

Jūsu dati tiek apstrādāti droši un saskaņā ar GDPR regulu.

Lemonway nosūtītajā formā daļa informācijas var būt norādīta franču valodā, jo uzņēmuma juridiskā adrese ir Francijā. Lūdzu, neapjūkiet šī iemesla dēļ un izmantojiet Google Translate pārlūka paplašinājumu, lai pārtulkotu saturu jums vēlamajā valodā.

Ja jums ir kādi jautājumi vai neskaidrības, lūdzu, sazinieties ar mūsu klientu atbalsta komandu, rakstot uz šādu adresi: finansejums@capitalia.com. Paldies par sapratni un sadarbību.

BUJ par atkārtoto sertifikāciju

2025. gada septembrī mūsu partneris, licencēta maksājumu iestāde Lemonway, veiks klientu atkārtotas sertifikācijas procesu, lai nodrošinātu atbilstību jaunākajām KYC prasībām. Šis process prasīs arī visu Capitalia klientu iesaisti, kuriem būs nepieciešams atjaunināt savu informāciju Lemonway sistēmā.

Kas ir atkārtota sertifikācija? - Atkārtotā sertifikācija nozīmē jūsu personas vai uzņēmuma informācijas atjaunināšanu un apstiprināšanu, lai tā būtu precīza un atbilstu Eiropas finanšu normatīvajām prasībām. Šis process ir daļa no KYC (Pazīsti savu klientu) prasībām, kuru mērķis ir aizsargāt jūsu kontu, novērst identitātes zādzības risku un cīnīties ar noziedzīgi iegūtu līdzekļu legalizāciju un terorisma finansēšanu.

Mūsu uzticamais maksājumu partneris Lemonway, kuru licencējusi un uzrauga ACPR (Francijas Banka), drošā veidā apkopo un pārbauda šo informāciju.

Kā notiks atkārtotā sertifikācija? - Jūs e-pastā saņemsiet drošu un personīgu saiti no Lemonway. Tā jūs novirzīs uz aizsargātu tiešsaistes portālu, kur:

jūsu esošā informācija būs jau iepriekš aizpildīta,

jums tikai būs jāpārskata, jāatjaunina izmaiņas un jāaugšupielādē prasītie dokumenti,

pirms iesniegšanas tiks parādīts informācijas kopsavilkums jūsu apstiprināšanai.

Process aizņems tikai dažas minūtes, un to varēsiet paveikt gan no datora, gan mobilās ierīces.

Kāda informācija man ir jāatjaunina?

Privātpersonām:

Uzņēmumiem:

Forma ir tikai daļēji angļu valodā

Lai forma būtu pēc iespējas saprotamākas, iesakām palikt formas angļu valodas versijā, jo šķiet, ka citas valodas sistēma vēl pilnībā neatbalsta, pat ja tās ir pieejamas. Dažas detaļas, skaidrojumi vai izvēles iespējas var būt norādītas citā valodā; mēs esam ziņojuši par šo problēmu Lemonway.

Kad ir īstais informācijas atjaunošanas termiņš?

E-pastos bija norādīti divi dažādi datumi - 31. oktobris un 15. novembris. Lūdzu, ņemiet vērā, ka īstais termiņš ir 2025. gada 15. novembris.

Nevar nomainīt uzņēmuma valsti

Šāda situācija rodas, kad Patiesā labuma guvēja valsts atšķiras no uzņēmuma reģistrācijas valsts. Šādos individuālos gadījumos lūdzam ar mums sazināties, rakstot uz support@capitalia.com. Mēs sazināsimies ar Lemonway, un jums tiks izveidots jauns resertifikācijas portāls.

Nav skaidrs, kādus dokumentus augšupielādēt

Lai gan dokumentu sadaļa ir redzama visos gadījumos, forma skaidri norāda, ja ir nepieciešams kāds konkrēts jauns dokuments. Ja neredzat norādes, kādu dokumentu augšupielādēt, turpiniet ar nākamo resertifikācijas soli, nepievienojot dokumentus.

Nesaņēmu e-pastu no Lemonway

Daži lietotāji ziņo, ka Lemonway e-pasti iekrituši SPAM kastītē, tāpēc, lūdzu, pārbaudiet tur. Ja arī tur e-pasts nav saņemts, nesatraucieties! Dažos gadījumos Lemonway pietiek ar jūsu iepriekš iesniegto KYC informāciju un jums nav jāveic papildu resertifikācijas soļi. Lemonway katras 15 dienas arī sūta atgādinājumus par formas aizpildīšanu.

Kas notiek, ja šo informāciju neatjaunināšu? - KYC informācijas atjaunināšana ir obligāta prasība. Ja process netiks pabeigts līdz noteiktajam termiņam, jūsu konts var tikt bloķēts vai apturēts saskaņā ar normatīvajām prasībām. Tas nozīmē, ka jūs:

Lai izvairītos no pakalpojumu ierobežojumiem, lūdzu, pabeidziet atjaunināšanu pēc iespējas ātrāk, tiklīdz saņemat Lemonway e-pastu.

Ar ko es varu sazināties, lai iegūtu plašāku informāciju? - Ja jums ir kādi papildjautājumi, kas nav minēti šajā lapā, lūdzu, sazinieties ar mums, rakstot uz finansejums@capitalia.com vai zvanot pa tālruni +371 2880 0880.

Lai ievērotu Alternatīvo ieguldījumu fondu un to pārvaldnieku likuma 56. pantu un tā 10. daļu, Capitalia informē, ka ir publicēts AIF Capitalia Bond Fund gada pārskats un auditoru ziņojums.

Auditoru ziņojums publiski pieejams šeit, bet pats gada pārskats atrodams šeit.

| Valsts | IKP Izaugsme (%) | Inflācijas (%) | Bezdarbs (%) |

|---|---|---|---|

| Latvija | 0.1 | 1.3 | 6.7 |

| Lietuva | 2.4 | 0.9 | 7.2 |

| Igaunija | -1 | 3.5 | 7.8 |

Arvien vairāk nekustamā īpašuma attīstītāju izvēlas tieši Capitalia finansējumu, lai pabeigtu ēkas celtniecību, realizāciju vai veiktu tās iegādi. Pateicoties iespējai kopējo nepieciešamo summu saņemt pakāpeniski pa daļām, uzņēmumi saņem atbilstošo finansējuma summu īstajā brīdī un nepārmaksā aizdevuma procentus.

Frams, SIA, ir nekustamo īpašumu attīstītājs un regulārs Capitalia klients, kas vairāk nekā 15 gadus nodarbojas ar daudzdzīvokļu ēku būvniecību. Kārtējam projektam dzīvojamās ēkas celtniecībai Rīgā uzņēmumam bija nepieciešami vairāk nekā 700 tūkstoši eiro, lai pakāpeniski iegādātos nepieciešamos materiālus un norēķinātos ar būvniekiem par paveikto darbu. Pateicoties Capitalia nekustamā īpašuma finansējumam, uzņēmums spēj pakāpeniski piesaistīt nepieciešamo aizdevuma summu, lai nodrošinātu tekošo uzdevumu realizāciju.

|

Pensiju plāni |

ASV |

Eiropa |

Citas attīstītās |

Jaunattīstības |

|

Swedbank |

77% |

17% |

6% |

0% |

|

Indexo |

72% |

18% |

10% |

0% |

|

SEB |

70% |

18% |

12% |

0% |

|

Luminor |

60% |

15% |

10% |

15% |

|

CBL |

69% |

11% |

10% |

10% |

|

Loma pasaules ekonomikā |

25% |

17% |

17% |

41% |

Lai ievērotu Alternatīvo ieguldījumu fondu un to pārvaldnieku likuma 56. pantu un tā 10. daļu, Capitalia informē, ka ir publicēts AIF Capitalia Bond Fund gada pārskats un auditoru ziņojums.

Auditoru ziņojums publiski pieejams šeit,

.jpeg)

.jpg?width=750)

Sakarā ar izsludināto ārkārtas stāvokli Baltijas valstīs COVID-19 izplatības dēļ, informējam par ieviestajām izmaiņām Capitalia klientu apkalpošanā un jaunu finansēšanas darījumu noformēšanā. Sākot ar 2020. gada 16. martu, jaunu finansējuma darījumu slēgšana un aizdevumu izmaksa ir īslaicīgi apturēta. Sekojam līdzi situācijai valstī un finanšu tirgū un informēsim mūsu klientus, tiklīdz finansēšana tiks atsākta.

Esošajiem Capitalia klientiem, kuru darbība pašlaik ir apgrūtināta COVID-19 izplatības dēļ, esam izstrādājuši operatīvu atbalsta mehānismu, mainot aizdevuma atmaksas kārtību. Ar katru no klientiem mēs sazināsimies individuāli, lai noskaidrotu aktuālo atbalsta nepieciešamību. Saziņai, lūdzu, izmantojiet mūsu tālruni 2880 0880 vai rakstiet uz finansejums@capitalia.com.

Tuvākajā laikā informēsim un konsultēsim mūsu klientus par pieejamiem valsts atbalsta instrumentiem uzņēmējiem COVID-19 seku pārvarēšanai.

Mūsdienās pat mazu uzņēmumu īpašniekiem ir neizsakāmi daudz opciju, kā aizņemties kredītu uzņēmumam, lai uzņēmums veiksmīgi attīstītos vai grūtā brīdī spētu atkal nostāties uz kājām. Vai domā, ka visas iespējas aprobežojas ar tuvāko banku? Nebūt ne. Daudzu alternatīvā finansējuma piedāvātāju prasības pret kredīta atmaksas termiņu, uzņēmuma vecumu, ienākumiem un dokumentēšanu ir dažādas, tomēr ir arī vairākas kopīgas iezīmes, par kurām vēlēsies būt informēts, lai kur arī censtos aizdevumu saņemt.

Mūsdienās pat mazu uzņēmumu īpašniekiem ir neizsakāmi daudz opciju, kā aizņemties kredītu uzņēmumam, lai uzņēmums veiksmīgi attīstītos vai grūtā brīdī spētu atkal nostāties uz kājām. Vai domā, ka visas iespējas aprobežojas ar tuvāko banku? Nebūt ne. Daudzu alternatīvā finansējuma piedāvātāju prasības pret kredīta atmaksas termiņu, uzņēmuma vecumu, ienākumiem un dokumentēšanu ir dažādas, tomēr ir arī vairākas kopīgas iezīmes, par kurām vēlēsies būt informēts, lai kur arī censtos aizdevumu saņemt.

Lai gan lielākā daļa aizdevēju nemaz nesagaida, ka būsi eksperts mazo biznesu finansēšanā, viņi gribēs, lai tev ir kāda nojausma par uzņēmuma finansiālo stāvokli. Ja potenciālais aizdevējs no finanšu datiem par uzņēmuma stāvokli uzzina vairāk nekā pats īpašnieks, ir liela iespēja, ka pie aizdevuma netiksi. Šo paturot prātā, parunāsim sīkāk par to, ko tad potenciālie aizdevēji vēlas zināt!

Ko aizdevēji vēlas zināt?

Lielākā daļa aizdevēju meklē atbildes uz pāris itin vienkāršiem jautājumiem:

Vai tavs uzņēmums spēj atmaksāt kredītu?

Vai tava uzņēmums var atļauties aizdevuma saistības? Vai tev ir nepieciešamais ienākumu līmenis un naudas plūsma, lai veiktu regulārus maksājumus? Tieši tāpēc potenciālie aizdevēji uzdod jautājumus par uzņēmuma ienākumiem un naudas plūsmu. Daudzi aizdevēji gribēs iegūt informāciju par vismaz pēdējo trīs mēnešu konta pārskatiem, lai uzzinātu, vai uzņēmumam pietiek līdzekļu, lai veiktu šos regulāros pārskaitījumus.

Vai tavs uzņēmums atmaksās kredītu?

Kāda ir tava un tava uzņēmuma kredītvēsture? Cik ilgi jau tavs uzņēmums nodarbojas ar biznesu? Aizdevēji izmanto šos datus, lai saprastu, kā tu veic nepieciešamos maksājumus. Ja esi regulāri maksājis aizdevuma procentus arī agrāk, aizdevēji to uztver kā zīmi, ka arī viņu aizdevuma gadījumā būsi regulārs maksātājs un nevajadzēs tev rakstīt draudu vēstules.

Ko tavs uzņēmums darīs, ja atgadīsies kas neparedzēts?

Ja aizņemies, lai attīstītu kādu jaunu izaugsmes stratēģiju vai palielinātu ienākumus, vai tu spēsi atmaksāt parādu arī tad, ja plāns nenostrādās tik labi, kā cerēts? Tas ir viens no galvenajiem iemesliem, kāpēc tradicionāli aizdevēji kā bankas pieprasa ķīlu. Tiem vajag nodrošinājumu, ka nelaimes gadījumā viņi tik un tā saņems atpakaļ aizdoto naudu.

Nepieciešamie dokumenti, lai pieteiktos aizdevumam

Lai gan katrs aizdevējs pieprasa mazliet citādu informāciju, šis ir diezgan labs saraksts, ar ko sākt, lai potenciālajam aizdevējam rastos aptuvena nojausma par uzņēmuma kredīta atmaksas spējām. Arī tev ir noderīgi saprast, kas šajos dokumentos ir redzams, lai nerastos jautājumi par uzņēmuma finansiālo stāvokli. Esi gatavs iesniegt šādus dokumentus:

Tava uzņēmuma peļņas un zaudējumu aprēķins pēdējiem 12 mēnešiem;

Tava uzņēmuma bilance pēdējiem 12 mēnešiem;

Informācija par nodrošinājumu;

Uzņēmuma bankas konta izraksts vismaz pēdējiem trim mēnešiem.

Vai tu esi gatavs aizdevuma pieteikumam?

Papildus nepieciešamajiem dokumentiem ir vēl pāris lietas, kuras tev jāzina, pirms piesakies aizdevumam uzņēmumam:

Ja tavam uzņēmumam nav iepriekš bijušas saistības ar citiem aizdevējiem, par parādu atmaksas paradumiem daudz pastāstīs arī attiecības ar piegādātājiem vai kredītkartes apskats.

Tā kā tavas privātās kredītsaistības arī dos daudz informācijas par to, cik regulāri maksā parādus, ir svarīgi zināt, kā tu to šobrīd dari un kā situāciju uzlabot.

Esi pārliecināts, ka ar tavu uzņēmumu viss ir kārtībā. Tev ir jābūt uzņēmuma reģistrācijas apliecībai, kā arī atsevišķam maksājumu kontam (jā, tas attiecas arī uz individuālo komersantu). Telefona numurs, e-pasts un mājaslapa būs vēl noderīgāka, lai potenciālie aizdevēji par tavu uzņēmumu uzzinātu pēc iespējas vairāk.

Rūpējies par uzņēmuma atstāto iespaidu internetā. Kāds ir atstājis sūdzību? Parūpējies par saturīgu un pieklājīgu atbildi, lai citu acīs izskatītos pēc labāka uzņēmēja, kurš tiešām uztraucas par uzņēmuma reputāciju.

Un, kad beidzot esi gatavs pieteikties aizdevumam, atceries skaidri formulēt aizdevuma mērķi, kāpēc tavam uzņēmumam tāds ir nepieciešams! Protams, arī visi šie padomi simtprocentīgi negarantē aizdevuma saņemšanu, tomēr tie pavisam noteikti palielina iespēju saņemt pozitīvu atbildi.

.jpg?width=750)

2017. gadā Capitalia sasniedza kopējo apgrozījumu EUR 1,197 tūkstošu apmērā, kas ir kāpums par 30%, salīdzinot ar 2016. gadu. Pārskata periods tika noslēgts ar EUR 36 tūkstošu peļņu, kas vairāk kā nosedza 2016. gada zaudējumus. Mēs arī esam spējuši stabili kāpināt pārvaldītā kredītportfeļa apmēru, kas uz šī gada beigām sasniedza EUR 4,881 tūkstošu atzīmi.

2017. gadā mēs esam veikuši nozīmīgus uzlabojumus organizatoriskajā darbā, atjaunojuši un pilnveidojuši operatīvās procedūras, kā arī veiksmīgi noslēguši investīciju menedžeru komandas izveidi Igaunijā. Tāpat gada nogalē esam publicējuši savu pūļa finansējuma platformu Capitalia.com, ar kuras starpniecību piedāvājam investoriem līdz-ieguldīt Baltijas valstu uzņēmumos kopā ar mums. Pirmajos divos darbības mēnešos ar šīs platformas starpniecību esam palīdzējuši ar finansējumu jau 6 uzņēmumiem par kopējo summu virs EUR 500 tūkstošiem.

Turpmākā ceturksnī Capitalia koncentrēsies uz investīciju portfeļa kāpināšanu, lielāko uzsvaru liekot uz Igaunijas tirgu, kā arī uz ieguldījuma projektu izvietošanu līdz-ieguldījumu platformā Capitalia.com.

|

Apache OpenOffice ir vadošā atklāta pirmkoda* programma, kas paredzēta teksta dokumentu, izklājlapu, prezentāciju, grafiku un datu bāžu izveidei un apstrādei. OpenOffice ir pieejams MS Windows, Linux un Apple OS X operētājsistēmām un darbojas vairākās valodās. Šobrīd versija latviešu valodā nav pieejama. OpenOffice glabā datus starptautiski izmantotā formātā, līdz ar to ir iespējams atvērt un rediģēt failus no citām bieži lietotām šāda tipa programmām. OpenOffice ir viegli lietojams, tam nav lielu atšķirību no līdzīgām maksa programmām. |

|

Dropbox ir paredzēts vienkāršai un ērtai failu glabāšanai mākonī. Tajā esošos failus var rediģēt un koplietot ar kolēģiem vai klientiem. Faili ir pieejami no jebkuras ierīces ar interneta savienojumu. Datu uzglabāšana ir droša, faili tiek saglabāti lietotāja kontā arī tad, ja ir kādas tehniskas problēmas ar datoru vai telefonu. Pamata bezmaksas versijā atvēlētā vieta datiem ir 2GB, Dropbox Plus versijā datu apjoma limits ir 1TB un maksa ir sākot no EUR 10 mēnesī. Dropbox Business versijas cena ir atkarīga no darbinieku skaita uzņēmumā; šajā versijā datu apjoms ir neierobežots. Programma ir pieejama MS Windows, Apple OS X, Linux, iOs, Android operētājsistēmām. |

|

Teamviewer ir programmu kopums paredzēts tiešsaistes sanāksmju un konferenču rīkošanai ar attālās kontroles, darbvirsmas un failu kopīgošanas iespējām. Programmu iespējams izmantot ne tikai attālinātai komunikācijai ar klientiem vai darbiniekiem, bet arī lai atrisinātu ar IT saistītas problēmas uzņēmumā, izmantojot darbvirsmu kopīgošanas funkciju. Programma ir pieejama MS Windows, Apple OS X, Linux, iOs, Android operētājsistēmām. Teamviewer ir pieejams bezmaksas versijā, kas iekļauj datoru darbvirsmu kopīgošanu, un Premium, Business un Corporate maksas versijās, kas iekļauj arī datora – mobilā telefona darbvirsmu kopīgošanu. |

.png?width=750) |

Skype ir telesakaru lietojumprogramma, kas ļauj veikt bezmaksas vietējos un starptautiskos zvanus. Pieejama arī sarakstes un failu apmaiņas funkcija. Skype ir ērts un vienkāršs veids kā organizēt video-konferences un grupu sarakstes, ja visi uzņēmuma darbinieki neatrodas vienuviet. Skype pieejams MS Windows, Apple OS X, Linux, Android, iOS, Blackberry OS operētājsistēmām. |

|

VLC media player ir bezmaksas multivides atskaņotājs, kas pieejams gan uz datora, gan uz mobilā telefona. Programma ir pieejama MS Windows, Apple OS X, iOS, Android un Linux, Blackberry OS operētājsistēmām. VLC atbalsta dažādus audio un video failu formātus, kā rezultātā var izmantot tikai vienu programmu visu failu apskatei. |

|

Google Chrome ir bezmaksas interneta pārlūks. Tā funkcijas iekļauj arī sinhronizāciju ar citām Google aplikācijām un kontiem, iespēju lietot vairākas cilnes, kā arī tulkošanu un gramatikas un valodas kļūdu pārbaudi pārlūka darbības laikā. Chrome piedāvā papildus bezmaksas programmas un aplikācijas, kuras ir iespējams lejupielādēt no Chrome internetveikala un viegli savienot ar pārlūku ērtākai lietošanai. Pārlūks ir pieejams MS Windows, Apple OS X, Android, Linux, iOS un Blackberry OS operētājsistēmām. |

|

7-zip ir atklāta pirmkoda* programmatūra, kas pilda failu arhīva funkcijas. Failu grupas tiek kompresētas arhīvos, kas samazina failu izmēru, aizņemot mazāk vietas datorā un ļaujot uzglabāt vairāk failu vienuviet. Programma pieejama MS Windows, Linux un Apple OS X operētājsistēmām. *Programma, kuras pirmkods ir brīvi pieejams publiskai apskatei, lietošanai un rediģēšanai. Jebkurš lietotājs var ziņot par kļūdām un problēmām programmā, nodrošinot ātrāku to atrisināšanu. |

EXPENSIFY www.expensify.com www.expensify.com |

Par aplikāciju: Expensify ļauj viegli un pārskatāmi sekot līdzi izmaksām, piemēram, biznesa komandējuma laikā. Kredītkarti vai debetkarti var savienot ar Expensify kontu, kas automātiski sekos līdzi izdevumiem un sastādīs izdevumu atskaiti. Alternatīva iespēja ir nofotografēt čekus par veiktajiem pirkumiem un sastādīt izdevumu atskaiti manuāli. Izmaksas: Bezmaksas |

SKYPE www.skype.com/en |

Par aplikāciju: Ar Skype individuāli vai grupu video-zvani un sarakstes ir iespējamas gan lokāli, gan starptautiski, ļaujot sazināties ar klientiem vai darbiniekiem atrodoties jebkurā vietā ar pieeju internetam. Biznesa versijā iespējams augšupielādēt PowerPoint prezentācijas, rediģēt failus video konferences laikā kā arī izmantot citus interaktīvus rīkus. Izmaksas: Bezmaksas |

FACEBOOK PAGE MANAGER |

Par aplikāciju: Ar aplikāciju ir iespējams pārvaldīt uzņēmuma Facebook lapu - rakstīt ziņas, atbildēt uz klientu jautājumiem, kā arī skatīt lapas apmeklētāju aktivitāti un statistiku no mobilā telefona jebkurā laikā un jebkurā vietā. Visas funkcijas pieejamas vienā aplikācijā, kas atvieglo rediģēšanas un jaunu ziņu pievienošanas procesu, kā arī ļauj ietaupīt laiku. Izmaksas: Bezmaksas |

EVERNOTE www.evernote.com |

Par aplikāciju: Aplikācijas mērķis ir atvieglot piezīmju, ideju, dokumentu, projektu un pasākumu detaļu glabāšanu, organizēšanu un kopīgošanu ar kolēģiem. Ierakstus ir iespējams papildināt ar pielikumiem, audio ierakstiem, tabulām, utt. Aplikācija automātiski sinhronizē datus ar visām ierīcēm, kurās ir uzstādīta. Izmaksas: Bezmaksas, piedāvā papildus maksas pakalpojumus |

TODOIST www.todoist.com |

Par aplikāciju: Līdzīgi kā iepriekšminētā aplikācija arī Todoist ir uzdevumu pārvaldnieks, kas atvieglo dažādu projektu un uzdevumu izpildi. Lai padarītu aplikācijas pielietojumu vēl efektīvāku, ir iespējams sinhronizēt projektus ar kolēģiem, uzstādīt atgādinājumus un izpildes termiņus konkrētiem uzdevumiem, un prioritizēt svarīgākos uzdevumus. Aplikācijai ir pieejama arī biznesa versija. Izmaksas: Bezmaksas, piedāvā papildus maksas pakalpojumus |

TRELLO www.trello.com |

Par aplikāciju: Trello ļauj viegli sekot darba progresam projektu izpildes laikā. Iespējams izveidot atsevišķas sadaļas dažādiem projektiem, kuriem iespējams pievienot darbiniekus, uzdevumu sarakstus, izpildes termiņus, dažādus pielikumus no Google Drive, Dropbox vai datora. Aplikācija paziņo katram pievienotajam darbiniekam par veiktajām izmaiņām attiecīgajās sadaļās nosūtot e-pastu. Izmaksas: Bezmaksas |

MOBILLY www.mobilly.lv |

Par aplikāciju: Mobilajā telefonā pieejama norēķinu sistēma, kas ļauj veikt stāvvietu, taksometru, pasta sūtījumu un pirkumu apmaksu kā arī biļešu iegādi visur, kur pieejami mobilie sakari. Mobilly var piesaistīt uzņēmuma kontam vai izveidot atsevišķu Mobilly kontu, kas ļaus ierobežot izdevumus. Visi ikmēneša maksājumi tiek apvienoti vienā rēķinā, kas mēneša beigās tiek nosūtīts uzņēmumam. Izmaksas: Bezmaksas |

TAXIFY www.taxify.eu |

Par aplikāciju: Aplikācijas mērķis ir apvienot uzticamus taksometru vadītājus, kas piedāvā visizdevīgākos braucienus. Aplikācija nosaka Jūsu atrašanās vietu ar GPS un nosūtīs to vistuvāk esošajam vadītājam. Aplikācijai ir iespējams pievienot kredītkarti; pēc katra brauciena uz e-pastu tiks nosūtīta maksājuma kvīts. Izmaksas: Bezmaksas |

REVOLUT www.revolut.com |

Par aplikāciju: Aplikācija ir uz mobilajām tehnoloģijām balstīta alternatīva bankai. Revolut atvieglo starptautiskus naudas pārvedumus vairāk nekā 26 valūtās, kā arī pirkumu veikšanu vairāk nekā 120 valūtās, neieturot papildus komisijas maksu par darījumiem un izmantojot starpbanku valūtu kursus. Izmaksas: Bezmaksas |

.jpg?width=750)

.jpg?width=750)

.jpg?width=750)

|

|

| Naudas plūsmas plānotājs | Lietošanas instrukcija naudas plūsmas plānotājam |

|

|

|

| Budžeta plānotājs pakalpojuma sniedzējam | Budžeta plānotājs rāžošanas uzņēmumam | Lietošanas instrukcija budžeta plānotājiem |

AS Capitalia vadītājs Juris Grišins š.g. 5.martā bez maksas piedāvās individuālās konsultācijas ikvienam uzņēmējam un Valmieras Biznesa un inovāciju inkubatora klientam par finansējuma piesaisti savam uzņēmumam, projektam, idejai.

Naudas piesaiste nav primārais, lai ideja veiksmīgi dzīvotu, taču, ja nepieciešamas investīcijas, šīs konsultācijas ir tieši Jums.

Norises vieta un laiks

2015.gada 5.martā no plkst.10:00, Valmieras Biznesa un inovāciju inkubatorā, Purva ielā 12A, Valmierā

Pieteikšanās

Par pieteikšanos sīkāk iespējams uzzināt Valmieras Biznesa un inovāciju inkubatora mājas lapā.

Pieteikties individuālajām konsultācijām iespējams līdz 1.martam, tāpat ikviens dalībnieks tiek aicināts jau iepriekš uzdot sevi interesējošos jautājumus tos sūtot uz e-pastu: inkubators@vbii.lv

Konsultāciju tēzes

- Kāds finansējuma avots uzņēmumam būtu piemērots (aizdevums, riska kapitāls, biznesa eņģelis)?

- Kas patreiz piedāvā uzņēmumam piemērotu finansējumu un to kontakti?

- Padomi, kā sagatavoties finansējuma piesaistei.

Konsultants

Juris Grišins: http://lv.linkedin.com/in/jurisgrisins

- Vadošā Baltijas valstu uzņēmumu mikrokreditētāja AS Capitalia vadītājs

- Pārvaldījis 9 milj. EUR riska kapitāla fondu Otrais Eko Fonds

- Ilgstoši vadījis un strādājis Latvijas Riska kapitāla asociācija valdē

- Rīgas Ekonomikas Augstskolas Mentoru kluba un Latvijas Biznesa eņģeļu tīkla līdzdibinātājs

|

Capitalia aizdevums

|

< >

|

Standarta biznesa kredīts*

|

| Minimāla dokumentācija, dokumentu apmaiņa tikai elektroniski | Prasības | Speciāli gatavojami papildus dokumenti |

| Īsa pieteikuma forma mājaslapā un telefona intervija | Pieteikšanās | Detalizēta pieteikuma forma mājaslapā un konsultācija bankas filiālē |

| Sākot ar 1 darba dienu no dokumentu iesniegšanas brīža |

Lēmuma pieņemšana

|

Nedēļa un vairāk |

| Iespējami risinājumi nestandarta situācijās un kredīta pirmstermiņa atmaksa | Elastīgums | Standarta noteikumi, kredīta pirmstermiņa atmaksa par papildus samaksu |

| Uzņēmumiem ar īsu darbības vēsturi, nelielu vai nelikvīdu nodrošinājumu | Pieejamība | Uzņēmumiem ar vismaz 2 gadu darbības vēsturi, stingras prasības nodrošinājumam |

| Komunikācija ar kredītu speciālistu | Klientu apkalpošana | Komunikācija ar zvanu centru vai izmantojot komunikācijas formu |

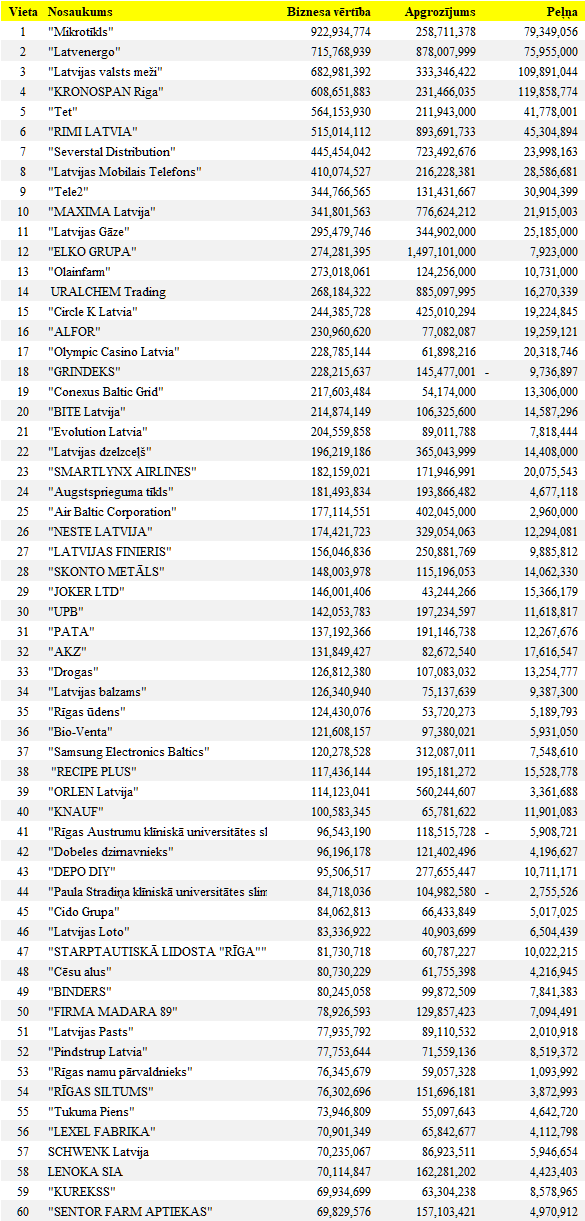

Dienas bizness: Vertigakais uznemums - a/s Latvijas valsts mezi.

Ar šo jaunumu vēstuli mēs atsākam kādu laiku aizmirsto Capitalia un finansējuma tirgus jaunumu ziņu izsūtīšanu saviem klientiem un partneriem.

Kopš pēdējās relīzes ir vairāki jaunumi gan mūsu pašu uzņēmumu kreditēšanas un uzņēmumu pārdošanas pakalpojumu klāstā, kā arī visā finanšu jomā Latvijā. Šīs jaunumu vēstules mērķis ir izstāstīt ne tikai par mūsu uzņēmuma svarīgākajiem notikumiem, bet arī par aktuālām investīciju un kapitāla ziņām, kas varētu noderēt katram uzņēmumam.

Ir noslēdzies Latvijas Garantiju aģentūras konkursa jaunu riska kapitāla fondu vadības komandu izvēles pirmais posms un ir izvēlēti trīs pretendenti no vienpadsmit, kuri tiks uzaicināti uz nākamo kārtu, to starpā arī SIA Capitalia Investīciju Pārvalde.

Šīs riska kapitāla fondu programmas ietvaros Capitalia plāno paplašināt savu piedāvāto finansējumu klāstu maziem un vidējiem uzņēmumiem Latvijā ar jaunu ieguldījumu fondu, kas piedāvās mezanīna (maznodrošināta aizdevuma) un riska kapitāla investīcijas uzņēmumiem ar straujas izaugsmes potenciālu.

Capitalia plāno sniegt finansējumu uzņēmumiem, kuriem nepieciešams kapitāls papildu apgrozāmiem līdzekļiem, investīcijām jaudas celšanai, kā arī jaunu produktu ieviešanai un noieta tirgu apguvei. Capitalia piedāvās Latvijas tirgum jaunu uzņēmumu finansējuma modeli, ļaujot ērti kombinēt dažādus finanšu avotus un finansējuma struktūras. Piemerām, izmantojot bankas aizdevumu, iztrūkstošo finansējuma daļu uzņēmums varēs nodrošināt ar riska kapitāla un mezanīna investīcijām.

Capitalia vadītājs Juris Grišins: „Mēs ticam, ka Capitalia jaunais ieguldījumu fonds aizpildīs šobrīd esošo finansējuma pieejamības iztrūkumu Latvijas uzņēmumiem. Diskutējot ar uzņēmumiem, kas meklē kapitālu izaugsmei, mēs esam pamanījuši, ka uzņēmumiem ir finansējuma vajadzības, kuras nevar atrisināt ne riska kapitāla investori, ne komercbankas. Capitalia komanda ir pārliecināta, ka maznodrošināts aizdevums (mezanīns) ir piemērots Latvijas kapitāla tirgus īpatnībām, kas ļauj uzņēmējam iegūt finanšu līdzekļus, neatdodot uzņēmuma daļas”.

Attiecībā uz nozaru dalījumu Capitalia investīciju fonds plāno veikt ieguldījumus dažādos tautsaimniecības sektoros, kas ietver gan ražotājus, gan pakalpojumu sniedzējus, kur pēdējiem bieži vien ir grūtības saņemt banku finansējumu.

Capitālia plāno ieguldīt vienā uzņēmumā no 100 tūkstošiem līdz 1,5 miljonam eiro, plānojot veikt ieguldījumus 15-20 uzņēmumos turpmāko trīs gadu laikā.

Finanšu un investīciju uzņēmums Capitalia līdz ar 2012. gada 15. decembri noslēgusi dalību Eiropas Investīciju fonda (EIF) iniciatīvā JASMINE. 2012. gada pavasarī Capitalia tika izvēlēta kā viena no mikrokreditēšanas institūcijām tehniskā atbalsta saņemšanai. Kopš 2010.gada šī programma atbalstījusi jau 49 mikrokreditētājus Eiropā, bet Capitalia līdz šim ir vienīgais atbalstu saņēmušais Baltijas valstu uzņēmums.

JASMINE (The Joint Action to Support Microfinance Institutions in Europe) ir 2008. gadā Eiropas Komisijas, Eiropas Parlamenta un Eiropas Investīciju fonds (EIF) kopīgi uzsākts projekts ar mērķi attīstīt mirokreditēšanu Eiropas Savienības valstīs. Tehniskā atbalsta programma ir pieejama konkursa kārtībā izvēlētām mikrokreditēšanas iestādēm Eiropā un tiks noslēgta 2013.gada beigās.

JASMINE tehniskā atbalsta programma noritēja divos posmos. Pirmajā posmā saņemts novērtējuma ziņojums no starptautiskas reitinga kompānijas MicroFinanza Rating, otrajā posmā –Microfinance Cenre (MFC) organizētas apmācības uzņēmuma darbiniekiem un vadībai.

Apmācību vadītāja Aldona Rutkowska, MFC: „Projekts savieno uzņēmuma novērtējumu un atbilstošu individuāli izstrādātu mikrokreditēšanas institūciju darbinieku apmācību, lai precīzi uzlabotu to darbību. Mūsu eksperti izstrādāja Capitalia piemērotu programmu, kas īpaši koncentrējās uz iepriekš izstrādātajā novērtējumā identificētajiem vājajiem punktiem.”

„Šī programma pavēra Capitalia plašu skatījumu uz mikrokreditēšanas nozari Eiropā, sniedza praktiskus padomus ikdienas procesu uzlabošanā, kā arī iedvesmoja turpināt pakalpojumu attīstīšanu. Novērtējam iespēju iepazīties ar citu Eiropas mikrokreditēšanas institūciju pieredzi un saņemt atbilstošus ekspertu ieteikumus. No apmācībās iegūtās informācijas varam spriest, ka mikrokreditēšana ir grūts un mazattīstīts segments Baltijas valstīs ar attīstības potenciālu,” komentē Capitalia vadītājs Juris Grišins.

2012. gada nogalē – 20. decembrī – Latvijas Riska kapitāla asociācija uzņēma savā sastāvā finanšu un investīciju uzņēmumu Capitalia. Uzņēmuma vadītājs Juris Grišins, kas gan asociācijas priekšsēdētāja, gan valdes locekļa pozīcijā iepriekš pārstāvēja riska kapitāla pārvaldes sabiedrību Eko Investors, arī turpmāk pildīs valdes locekļa pienākumus.

Sabiedriskā organizācija Latvijas riska kapitāla asociācija (LVCA) šobrīd sastāv no 30 biedriem. LVCA darbojas ar mērķi informēt uzņēmējus un sabiedrību par riska kapitāla finansēšanas iespējām, veicināt asociācijas biedru viedokļu un pieredzes apmaiņu, pārstāvēt biedru uzskatus un intereses pārrunās ar valsts institūcijām, organizēt un nodrošināt sadarbību ar starptautiskajām un citu valstu riska kapitāla asociācijām.

15.decembrī Capitalia piedalījās lielākās studentu organizācijas AIESEC rīkotajā konferencē Lotus jauniem uzņēmumiem. Capitalia pārstāvis Ģirts Tihomirovs klātesošajiem stāstīja par dažādiem finansējuma avotiem, kas pieejami jaunu uzņēmumu izveidei un attīstībai Latvijā, kā arī skaidroja finansētāju prasības un sadarbību ar investoriem.

Pirms divām nedēļām, 25.oktobrī, nosvinējām pārvākšanos uz jaunajām telpām, kā arī apvienošanos ar Pāvela Šnejersona vadīto konsultāciju uzņēmumu “Core Management” un vairāku lielu darījumu noslēgšanu.

Tam par godu mēs uzbūvējām “Sālsmaizes mašīnu”. Viesi ieradās ar sāls maisiņiem, kas bija piestiprināti ielūgumam. Sāls tika bērts sālsūdenī, kas ar mērinstrumentiem un datoriem bija savienots ar cepeškrāsni, kurā cepās maize. Viesu uzdevums bija rūpīgi kontrolēt cepšanās temperatūru - jo sāļāks ūdens, jo karstāka krāsns. 40 minūtes - un garšīga maize kopīgiem spēkiem tika izcepta. Iekārtu palīdzēja uzbūvēt radošo risinājumu speciālists Voldemārs Dūdums.

Mēs to saucam par “alternatīvu” sālsmaizes pasākumu. Maizes cepšanā svarīgas ir rūpes katrā cepšanās minūtē un vienmērīga temperatūra, kuru palīdzēja uzturēt mūsu pasākuma viesi. Tādas pašas rūpes par kvalitāti ir mūsu biznesā, piedāvājot kapitāla un aizdevuma finansējumu, sniedzot konsultācijas uzņēmumu pirkšanas un pardošanas jautājumos.

Kā tas viss notika, skatieties šeit - www.capitalia.lv/salsmaize

Paldies visiem viesiem! Nāciet pie mums uz jauno biroju - Kr. Barona ielā 13/15.

Par jaunumiem uzziniet arī Facebook lapā www.facebook.com/capitalia

un Twitter kontā - @Capitalia_lv.

Jaunā biroja telpu atklāšana notiks jau šo ceturdien, 25.oktobrī plkst.17.30.

Šis rudens uzņēmumam Capitalia ir bijis bagāts ar nozīmīgiem notikumiem. Par tādiem uzskatāmi gan apvienošanās ar Pāvela Šnejersona vadīto konsultāciju uzņēmumu Core Management, gan vairāku lielu darījumu noslēgšana, gan arī pārvākšanās uz jaunām plašākām biroja telpām Kr. Barona ielā 13/15.

Viena no pasākuma svarīgākajām norisēm būs speciāli pasākumam veidota sālsmaizes cepšanas iekārta, kuras autors un procesa vadītājs ir radošo risinājumu speciālists Voldemārs Dūdums. Vakara atklāšanas uzrunu teiks SIA Capitalia vadītājs Juris Grišins un SIA Capitalia Korporatīvās finanses vadītājs Pāvels Šnejersons.

Capitalia noslēdz gadu ilgu darījumu - viens no vadošajiem kafijas un kafijas automātu piegādes uzņēmumiem Latvijā SIA Kafijas automāti.lv ir pādots starptautiskam uzņēmumam Eden Springs.

SIA Kafijas automāti.lv, kas nodarbojas ar kafijas automātu uzstādīšanu, nomu un apkalpošanu, kafijas piegādi birojiem, ir viens no vadošiem uzņēmumiem nozarē ar aptuveni 500k LVL apgrozījumu gadā.

Sākot ar 2011. gada septembri Capitalia darbojās kā SIA Kafijas automāti.lv privāta akcionāra konsultants uzņēmuma pārdošanas procesā. Capitalia pakalpojumi aptvēra pilnu pārdošanas ciklu. Tika veikta biznesa novērtēšana, finanšu prognožu un citas pārdošanas informācijas sagatavošana, potenciālo pircēju apzināšana un kontaktēšanās ar tiem, piedāvājumu saņemšana un izvērtēšana, padziļinātās pārbaudes (due diligence) procesa vadīšana no pārdevēja puses. Tāpat Capitalia turpināja dalību arī pārrunās par darījuma un līguma noteikumiem.

Process Capitalia no klienta vēršanās līdz darījuma pabeigšanai aizņēma 1 gadu. Tas ir vairāk, nekā bija plānots, bet pēc Capitalia pieredzes, katrs darījums ir unikāls, katrā rodas savas nianses, kas pagarina tā realizāciju.

Pāvels Šnejersons, Capitalia Korporatīvo darījumu nodalas direktors: “SIA Kafijas automāti.lv gadījums bija komplicēts, jo bija vairāki pirkšanas piedāvājumi, divas padziļinātas pārbaudes un pircējs starptautiska kompānija ar vairākiem lēmumu pieņemšanas līmeņiem”.

Lauris Rozītis, SIA Kafijas automāti.lv līdzšinējais īpašnieks: "Uzņēmējiem, kas vēlas pārdot savu biznesu, iesaku izmantot profesionāļu palīdzību. Pateicoties Capitalia pakalpojumiem, pārdošanas process tika organizēts augstākajā līmenī - noritēja neatlaidīgs darbs un cīņa par manām interesēm, kā rezultātā izdevās panākt visizdevīgākos darījuma nosacījumus".

Pārdevējs vēlējies biznesu pārdot, lai pievērstos citiem saviem projektiem.

Pircējs, Eden Springs, ir starptautisks uzņēmums, kas pārstāvēts 16 Eiropas valstīs. Darījuma summu puses neatklāj.

Capitalia prognozē, ka nozarē sagaidāmā turpmāka konsolidācija.

Šeit variet iepazīties ar papildus informāciju par Capitalia noslēgtajiem darījumiem >>

Investīciju un finanšu konsultāciju uzņēmumi Core Management un Capitalia paziņo par darbības apvienošanu. Līdz ar apvienošanos Core Management biznesa operācijas iekļausies Capitalia uzņēmumu grupā. Vienlaicīgi spēkā paliek visi abu uzņēmumu iepriekš noslēgtie sadarbības līgumi un uzņemtās saistības pret klientiem un sadarbības partneriem līdz to pilnīgai izpildei.

Apvienošanās mērķis ir uzņēmumu konkurētspējas paaugstināšana, kas tiks sasniegta, konsolidējot uzņēmumu resursus un klientu bāzi. Abu uzņēmumu pieredzes apvienošana nodrošinās uzņēmumu pakalpojumu portfeļa paplašināšanos, sniedzot maziem un vidējiem uzņēmumiem gan finansējumu, gan augstākās kvalitātes biznesa un finanšu konsultācijas.

Pāvels Šnejersons, Core Management Partneris: “Core Management un Capitalia jau ilgstoši ir sadarbojušies kopīgu projektu realizācijā, tāpēc apvienošanās ir nākamais kvalitatīvais solis abu uzņēmumu izaugsmē.” „Apvienojoties tiks pārņemta labākā pieredze no uzņēmumu līdzšinējās prakses. Capitalia būs lielākas iespējas apmierināt klientu pieprasījumu korporatīvo darījumu segmentā un sniegt plašāku vadības konsultāciju klāstu”, uzskata Juris Grišins, Capitalia vadītājs un īpašnieks.

Darījuma nosacījumi paredz, ka Core Management līdzšinējais partneris Pāvels Šnejersons kļūs par Capitalia partneri un Korporatīvo darījumu direktoru. P.Šnejersons pārņems Capitalia finanšu konsultāciju portfeli un turpmāk atbildēs par uzņēmumu restrukturizācijas, finansējuma piesaistes, biznesa pirkšanas un pārdošanas darījumiem. Jaunā struktūra sāk darboties no 2012. gada septembra.

Projekta attīstības stadijā, kā arī sākotnējās izaugsmes posmā, uzņēmumam var tikt veikta vienīgi pamata grāmatvedība un lietvedība. Finanšu plānošana nereti tiek atlikta, jo uzņēmēji to paši neuzņemas vai neprot. Taču, izmantojot speciāli sagatavotas formas, piemēram, šos Capitalia piedāvātos rīkus, plānošanu veikt ir vienkārši.

Capitalia vadītājs Juris Grišins: “Finanšu plānošanas modeļus esam izstrādājuši, palīdzot attīstīt daudzus jaunus uzņēmumus Latvijā. Uz šiem pamatiem ir veidojušies budžeti un finanšu plāni gan tādai eksporta zvaigznei kā Livonia Print, gan nelieliem vietējā mēroga uzņēmumiem.”

Pieejamie rīki ir finanšu prognožu modelis un naudas plūsmas modelis. Finanšu prognožu modelim ir divi veidi – viens, kas piemērots ražošanas uzņēmumiem, un otrs, kas piemērots pakalpojumu sniegšanas uzņēmumiem. Šis modelis ļauj sastādīt finanšu prognozes 5 gadu garumā un pirmajam gadam veikt ikmēneša prognozes. Naudas plūsmas modelis ir rīks, kas ļauj sastādīt ienākošo un izejošo naudas plūsmu grafiku uz iknedēļas bāzes. Vislabāk tas ir piemērots uzņēmumiem ar nelielu pastāvīgo klientu skaitu, bet rīks var tikt pielāgots arī citām uzņēmuma situācijām. Abi rīki, gan finanšu plānošanas, gan naudas plūsmas, sniedz iespēju arī pievienot un plānot kredītu uzņēmumiem maksājumus.

Finanšu uzņēmums Capitalia sniedz ātros kredītus un palīdz uzņēmumiem, kam radušās finansiālas problēmas dēļ “Latvijas Krājbanka” darbības apturēšanas.

Uzņēmumi, kuri savu darbību veica caur “Latvijas Krājbanka”, šobrīd saskaras ar apgrozāmo līdzekļu trūkumu. Pēc finanšu ministra Andra Vilka teiktā, ir izstrādāta kompensācijas shēma, kas attieksies kā uz privātpersonām, tā uz uzņēmumiem. Līdzekļu pilnīga vai daļēja atgūšana aizņem laiku, kas uzņēmumiem liedz iespēju nodrošināšināt ikdienas darbību un pildīt saistības. Viens no risinājumiem, ko uzņēmēji var izmantot, ir ātrais kredīts no uzņēmuma Capitalia.

Capitalia vadītājs Juris Grišins: “Šobrīd ir pastiprināta uzņēmēju interese par mūsu sniegtajiem ātrajiem aizdevumiem. Kamēr Krājbankas situācija tiek risināta un līdzekļi bankā ir iesaldēti, kompāniju dzīve iet uz priekšu. Mēs esam spējīgi ļoti ātri atrisināt naudas iztrūkuma problēmu uzņēmumiem, izskatot un piešķirot aizdevumu vienas darba dienas laikā. No mūsu skatu punkta, pašreiz lielākās naudas plūmas problēmas Krājbanka ir sagādājusi maziem un vidējiem uzņēmumiem, it īpaši reģionos. Mūsu kredītam ir pieteikušies uzņēmēji no Alūksnes, Talsiem un citām mazpilsētām. Tā kā Krājbankas problēmas ir saistītas ar akcionāru aktivitātēm nevis ekonomisko situāciju Latvijā, domājam, ka Krājbanka neatstās paliekošu negatīvu iespaidu uz Latvijas tautasaimniecību. Tajā pašā laikā paredzu, ka daudzas privātpersonas un uzņēmumi rūpīgi pārdomās, kurā bankā/-ās tās glabā savus līdzekļus un varētu tikt novērota liela banku klientu migrācija. Paredzu, ka situācijas lielākie ieguvēji būtu stabilākās skandināvu bankas, piemēram, Nordea.“

SIA Capitalia ir finanšu uzņēmums, kas veic investīcijas gan kompāniju pašu kapitālā, gan aizdevuma formā. Papildus piedāvātajiem finansējuma produktiem, ātrajam aizdevumam, starta aizdevumam jaunajiem uzņēmējiem un alternatīvajam aizdevumam, Capitalia sniedz konsultācijas uzņēmumiem finansējuma piesaistes un kompāniju pirkšanas jautājumos.

Capitalia ir radījusi jaunu finanšu produktu, kas sniedz iespēju ātri un vienkārši iegūt līdzekļus, lai uzsāktu uzņēmējdarbību. Ar Capitalia starta aizdevumu darbību uzsākuši jau 7 jaunie uzņēmēji.

Nu jau divus mēnešus Capitalia piedāvā uzņēmējiem jaunu finanšu produktu - starta aizdevumu jaunajiem uzņēmējiem. Šajā laikā par to interesi izrādījuši vairāk nekā 50 uzņēmēji. Ar aptuveni piekto daļu no pieteicējiem ir veiktas intervijas, bet līgums noslēgts ar 7 jaunajiem uzņēmējiem. Capitalia finansiāli atbalsta dažādās sfērās darbojošos uzņēmumus – gan pakalpojumu sniedzējus, gan ražotājus, gan tirgotājus. Jāpiezīmē, ka Capitalia pakalpojumi ir pieejamie ne vien rīdziniekiem, bet jebkurā Latvijas vietā, tā piemēram, pēdējais sadarbības projekts tika realizēts Varakļānos.

“Bieži vien pat maza summa ir būtiska, lai uzsāktu veiksmīgu uzņēmējdarbību. Tādēļ izstrādājām produktu, kas paredzēts uzņēmējiem, kas vēlas izveidot savu biznesu. Turklāt mēs spējam izvērtēt un pieņemt lēmumu dažu dienu laikā, kas ir būtiski uzņēmējiem, jo kavējoties situācija var mainīties. Dati, kas sagatavoti pēc SIA "Lursoft" veidotās statistikas, liecina, ka no populārākajām uzņēmējsabiedrības formām kopumā oktobra mēnesī tika reģistrēti 1260 SIA un 58 individuālie komersanti (dati par 3. līdz 30. oktobri).” stāsta uzņēmuma vadītājs Jānis Lazdāns.

Capitalia izstrādātais produkts paredz aizdevuma izsniegšanu robežās no 100 līdz 1000 LVL bez papildus ķīlas. Sākotnējā periodā aizdevuma likme ir 0%, kas pieaug līdz ar uzņēmuma veiksmīgu izaugsmi, bet pamatsumma jāatmaksā 2 gadu laikā. Šāds atmaksas grafiks palīdz uzņēmējam ar naudas plūsmas plānošanu sākuma stadijā un ļauj atgriezt aizdevumu tad, kad kompānijas darbība ir nostabilizējusies.

SIA Capitalia ir finanšu uzņēmums, kas veic investīcijas gan kompāniju pašu kapitālā, gan aizdevuma formā. Papildus piedāvātajiem finansējuma produktiem, ātrajam aizdevumam, starta aizdevumam jaunajiem uzņēmējiem un alternatīvajam aizdevumam, Capitalia sniedz konsultācijas uzņēmumiem finansējuma piesaistes un kompāniju pirkšanas jautājumos.

Izvērtējot Latvijas uzņēmēju vajadzības un finansējuma pieejamības trūkumus, Capitalia ir uzsākusi izsniegt alternatīvos aizdevumus līdz LVL 200,000 apmērā. Alternatīvie aizdevumi ir paredzēti gadījumos, kad ir nepietiekoši vai nepieejami bankas un pašu kapitāla līdzekļi, lai veiktu jaunas investīcijas uzņēmumā.

Alternatīvais aizdevums ir paredzēts uzņēmumiem ar vismaz 12 mēnešu darbības pieredzi apgrozāmā kapitāla, investīciju un citu uzņēmumu iegādes vajadzībām. Šāds aizdevums arī tiek dēvēts arī par mezanīna aizdevumu un no bankas finansējuma tas galvenokārt atšķiras ar mazākām prasībām attiecībā uz nodrošinājumu.

Capitalia vadītājs Juris Grišins: „Alternatīvais aizdevums jeb mezanīns manuprāt ir Latvijai lieliski piemērots instruments gan ņemot vērā Latvijas uzņēmēju mentalitāti, gan finansējuma deficītu maziem un vidējiem uzņēmumiem. Piesaistot šādu finansējumu, dibinātājiem nav jāpiedāvā sava uzņēmuma daļas, kā būtu gadījumā, ja tiktu piesaistīts pašu kapitāla investors, piemēram, riska kapitāls. Tajā pašā laikā, alternatīvais aizdevums ir daudz pieejamāks kā bankas aizdevums.”

Alternatīvā aizdevuma pieaugošo popularitāti apliecina arī Latvijas Garantiju aģentūras uzsāktā mezanīna aizdevumu programma. Tās ietvaros kopā ar komercbankām ir paredzēts izsniegt mezanīna aizdevumus LVL 100 līdz 700 tūkstošu apmērā ar termiņu līdz 10 gadiem.

Capitalia piedāvātā alternatīva aizdevuma summa ir no LVL 50 līdz 200 tūkstošiem. Aizdevumu atmaksas termiņš ir līdz 3 gadiem un finansējumu ir iespējams atmaksāt priekšlaicīgi bez soda sankcijām. Aizdevuma izmaksas tiek noteiktas individuāli atkarībā no katra uzņēmuma situācijas, pielāgojot gan mainīgu, gan fiksētu procentu likmi.

SIA Capitalia ir finanšu uzņēmums, kas veic investīcijas gan kompāniju pašu kapitālā, gan aizdevuma formā. Papildus piedāvātajiem finansējuma produktiem, ātrajam aizdevumam, starta aizdevumam jaunajiem uzņēmējiem un alternatīvajam aizdevumam, Capitalia sniedz konsultācijas uzņēmumiem finansējuma piesaistes un kompāniju pirkšanas jautājumos.

Finanšu kompānija Capitalia sadarbībā ar Birojnīcu - kafejnīca darbam, atklāj pasākumu sēriju “Birojnīcas padomi”. Berga Bazārā, ¼ Satori – Birojnicas telpās šo piektdien, 9.septembrī, no pl.10-13 lieliska iespēja saņemt vērtīgus padomus finansējuma piesaistes jautājumos.

Juris Grišins individuāli konsultēs ikvienu Birojnīcas biedru un apmeklētāju par finansējuma piesaisti savam uzņēmumam, projektam, idejai. Protams, naudas piesaiste nav galvenais, lai ideja veiksmīgi attīstītos. Bet, ja esat sapratuši, ka nepieciešamas investīcijas, - tad šī konsultācija ir tieši Jums.

Juris Grišins pārvalda EUR 9m lielu riska kapitāla fondu Otrais Eko Fonds, izveidojis un vada finanšu uzņēmumu Capitalia, vada Latvijas Riska Kapitāla asociāciju, kā arī dibināju un ir valdē Rīgas Ekonomikas Augstskolas Mentoru klubā.

Plānotās konsultāciju tēzes:

Kāds finansējuma avots uzņēmumam būtu piemērots (aizdevums, riska kapitāls, biznesa enģelis)?

Kas patreiz piedāvā uzņēmumam piemēroto finansējumu un to kontakti?

Padomi, kā sagatavoties finansējuma piesaistei.

Aicinām jau iepriekš uzdot interesējošos jautājumus Twitterī @birojnica vai sūtot pa epastu info@capitalia.lv.

Laiks: 9. septembrī 10:00 - 13:00

Vieta: Dzirnavu iela 84/2, Berga bazarā, ¼ Satori - Birojnica

12.oktobrī Rīgas Ekonomikas augstskolā norisinājās Capitalia un CONNECT Latvija rīkots seminārs uzņēmējiem par alternatīvā finansējuma instrumentiem. Interesenti tika informēti par pieejamo nebanku finansējumu biznesa attīstībai, kā arī izmantoja iespēju tikties ar attiecīgajiem speciālistiem un pieredzējušiem uzņēmējiem.

Seminārā izmantotās prezentācijas lejupielādei pieejamas šeit:

Pēdējo sešu mēnešu laikā es esmu diezgan radikāli "pārmetis" savas intereses no ieguldīšanas uzņēmumos uz kredītu izsniegšanu. Šajā laikā esmu kļuvis par lielu piekritēju idejai, ka ar aizdošanu (citi to sauks par augļošanu) Latvijā ir nopelnīt vienkāršāk nekā ar ieguldīšanu. Visticamāk man šāda pārliecība ir nākusi redzot savā un citos riska kapitāla fondos to, cik daudzos dažādos veidos var rasties problēmas, ieguldot pašu kapitālā. Tāpat man škiet, ka uzņēmēji pamatā "respektē" privāto investoru tikai tajā brīdi, kad ir vajadzīga nauda. Sekojoši pēc naudas nokļūšanas kontā, investors bieži pārtop uzņēmēju acīs par parazītu, kurš cenšas neko nedarot labi nopelnīt "uz mana rēķina". "Respekts" par to, ka aizdevēja nauda ir jāatdod, kaut kā uzņēmējiem nāk dabiskāk.

Laikam galvenā lieta, ko esmu pēdējos 6 mēnešos sapratis ir, ka, ieguldot naudu kā aizdevējam, ļoti būtiski mainās ieguldītāja loma (skats) uzņēmumā. Ja pašu kapitāla investors vairāk interesējas par izaugsmi un attīstību, tad aizdevējs par kontroli. Investors domā par iespējām, aizdevējs - par riskiem. Investors ir stratēģis, aizdevējs ir pedants. Domājams arī nākošie 6 mēneši nesīs man vēl daudzus jaunus atzinumus par šo tematu. Beigās viena bilde par kredītu tēmu (foto no Zanzibāras):

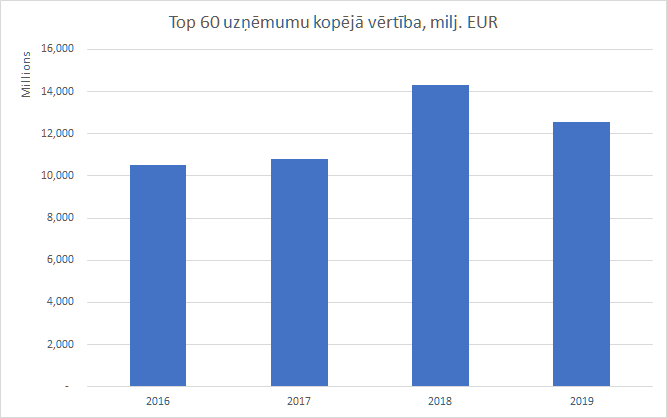

Darbojoties riska kapitāla jomā, uzņēmuma vērtības noteikšana ir regulāra nodarbe. Katru reizi, kad tiek piedāvāts ieguldījums uzņēmumā pretim saņemot kompānijas daļas, mēs veicam aplēsi par uzņēmuma tagadējo "tirgus" vērtību. No šīs aplēstās vērtības arī izriet daļu proporcija, ko mēs vēlamies iegūt uzņēmumā. Tāpat, mēs regulāri (parasti reizi ceturksnī) ziņojam mūsu investoriem par ieguldījuma portfeļa uzņēmumu darbību, tajā skaitā veicot aplēsi par to uzņēmumu patreizējo vērtību, kuros mēs esam veikuši ieguldījumus. Kā tad mēs nosākam uzņēmumu tirgus vērtības situācijās, kad "tirgus" (piemēram, rīgas fondu biržas) šī uzņēmuma daļām/akcijām ne-eksistē?

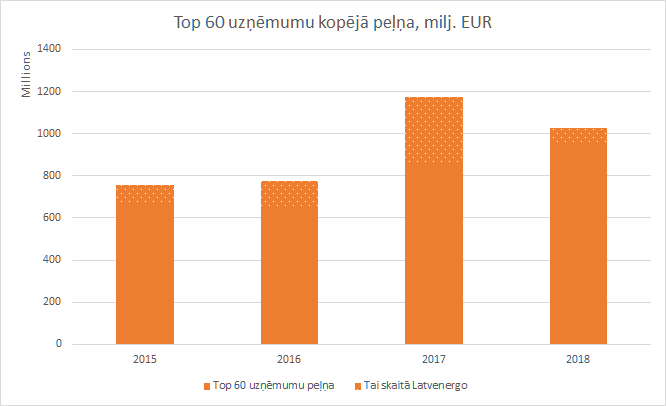

Fundamentāli uzņēmuma vērtību veido tikai divi faktori - peļņa un peļņas izaugsme. Jo lielāka ir peļņa tagad un jo straujāk tā var augt nākotnē, jo lielāku vērtību uzņēmumam redz investors. Tā kā investors novērtē uzņēmumu ar skatu uz nākotni (kādu peļņu un peļņas izaugsmi uzņēmums sasniegs nākošajos gados) tad uzņēmuma vērtība ir tieši atkarīga no kompānijas spējas pārliecināt par nākotnes peļņas iespējām. Un nekas nepārliecina labāk kā vēsturisks pierādījums.

Izejot no šādas vienkāršas racionalitātes, investori piešķirs mazāku vērtību, ja (i) uzņēmums nepelna, (ii) uzņēmuma peļņa ir svārstīga/riskanta (atkarīga no pāris kritiskiem un grūti kontrolējamiem apstākļiem) (iii) uzņēmums nevar norādīt uz vēsturisku peļņas izaugsmi un skaidri pārliecināt par nākotnes peļņas izaugsmes iespējām.

Praksē daudzi investori izmanto vienkāršu formulu, lai indikatīvi noteiktu uzņēmumu vērtību. Šī formula izriet no PEG (price-earnings to growth) koeficienta un izpaužas sekojoši:

"Uzņēmuma vērtība = uzņēmuma peļņa reiz nākotnes peļņas izaugsme"

Par piemēru, izmantošu šo formulu, lai aplēstu rīgas fondu biržā listēto uzņēmumu Grindex. Kompānija pēdējos 12 mēnešos ir nopelnījusi LVL 6,731t. Pēdējos divus gadus uzņēmums ir demonstrējis vidējo peļņas izaugsmes rādītāju 17% gadā. Pieņemot, ka nākotnē kompānija spēs audzēt peļņu ar 10% gada izaugsmi,

"Grindex vērtība = LVL 6,731t reiz 10 = LVL 60,73 miljoni jeb LVL 7.02 par vienu akciju"

Tā kā Grindex cena rīgas fondu biržā pašreiz (Jūn 25) ir LVL 2.72 tad investori izrāda neticību vai nu uzņēmuma spējai atkārtot iepriekš sasniegtos peļņas rādītājus, vai prognozē mazāku peļņas izaugsmes iespēju (vai abiem).

Capitalia ir licencēts Eiropas kolektīvās finansēšanas pakalpojumu sniedzējs, kas darbojas saskaņā ar darbības licenci, kas izsniegta, pamatojoties uz Latvijas Bankas lēmumu. Ieguldījumi ir saistīti ar risku zaudēt daļu vai visu ieguldīto naudu. Partneris Lemonway, Francijā akreditēta Eiropas maksājumu institūcija ACPR (CIB 16568).