Ettevõtte finantside ja tulude haldamine võib olla täiskohaga töö ning sellega tegelemiseks võib Teil olla isegi palgatud raamatupidaja. Sellegi poolest, et toimuva üle kontrolli hoida, eelistavad paljud väikeettevõtete omanikud aruannetega jändamise enda kanda jätta.

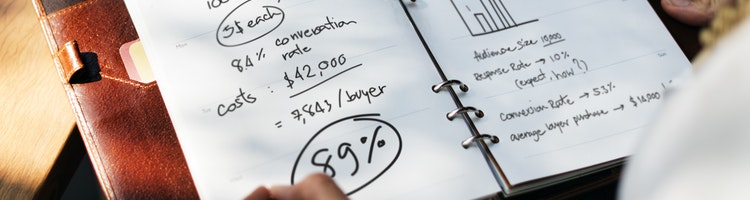

Kui ka Teie tegelete ettevõtte raamatupidamisega ise, siis järgnevalt on toodud mõned arvestusvalemid, mida võiksite tunda. Neid valemeid peetakse igas ettevõttes standartseks, sest annavad hea ülevaate, kui jätkusuutlik äritegevus parasjagu on, samuti aitavad need hinnata, kas ettevõttele laenu võtmine oleks antud juhul parim viis ettevõtte rahastamiseks.

1. Raamatupidamise võrrand

varad = kohustused + omakapital

Mida see tähendab:

• Varad on kõik asjad, mida ettevõte omab, sealhulgas põhivara, raha, inventar ja varud, mille abil luuakse tulevane kasu.

• Kohustused on kohustused, mida peate kandma, sealhulgas rendimaksed, kaupmehe konto tasud ja võlgade teenindamine.

• Omakapital on ettevõtte osa, mis tegelikult kuulub omanikele.

2. Puhaskasum

puhaskasum = tulud - kulud

Mida see tähendab:

• Tulud on ettevõtte müügitulu või muu sissetulek.

• Kulud on kulutused, mis on seotud müügitööga.

Kulude lahutamisel tuludest saate ettevõtte puhaskasumi. See on raha, mille olete teeninud. Kui Teil on alles alustav ettevõte, võib juhtuda, et see number on negatiivne. Eesmärk on saavutada positiivne tulemus, mis tähendab, et äritegevus on kasumlik.

3. Tasuvuspunkt

nullpunkt = püsikulud / (müügihind - muutuv kulu ühiku kohta)

Mida see tähendab:

• Püsikulud on korduvad, prognoositavad kulud, mida peate äritegevuse toimimiseks maksma. Need kulud on näiteks kindlustusmaksed, üür/rent, töötajate palgad jne.

• Müügihind on jaemüügihind, millega müüte oma tooteid või teenuseid.

• Muutuv kulu ühiku kohta on kulutus, mis ühe ühiku toote valmistamiseks kulub.

Kui jagate püsikulud toote marginaaliga ehk müügihinnaga, millest on maha arvatud toote valmistamise kulu, saate äritegevuse tasuvuspunkti, mis näitab, kui palju tuleb müüa, et kõiki kulusid katta.

4. Raha osakaal

raha osakaal = sularaha / lühiajalised kohustused

Mida see tähendab:

• See annab Teile ülevaate sellest, kui palju raha praegu on.

• Sularaha on Teie käsutuses oleva raha summa. See võib hõlmata tegelikku raha ja raha ekvivalente (nt väga likviidseid investeerimisväärtpabereid).

• Lühiajalised kohustused on ettevõtte jooksvad võlad.

Raha osakaal näitab, kui hästi suudab ettevõte oma jooksvaid kulusid katta. Mida suurem number, seda võimekam on ettevõte ja võimaliku

ärilaenu teenindamise suutlikkus hea.

5. Kasumimarginaal

kasumimarginaal = puhaskasum / müügitulu

Mida see tähendab:

• Puhaskasum on kogu summa, mille ettevõte on teeninud pärast kulude katmist.

• Müügitulu on ettevõtte kogukäive.

• Kui jagate puhaskasumi oma müügituluga, saate teada ettevõtte kasumimarginaali.

Suur kasumimarginaal on märk väga võimekast ettevõttest ja vastupidiselt madal kasumimarginaal äritegevuse suhtelisest edutusest. Samuti võib see näidata, et ettevõte ei suuda oma kulusid hästi juhtida. Pidage meeles, et kui äritegevuse müügitulu on suur, kuid kasumimarginaal on endiselt madal, võib olla õige aeg vaadata üle kõik näitajad, mis ettevõttele kulu toovad.

6. Võlgade ja omakapitali suhe

võlgade ja omakapitali suhe = koguvõlgnevus / kogu omakapital

Mida see tähendab:

• Kohustused kokku sisaldavad kõiki kulusid, mida peate tasuma, näiteks laenu- või intressimakseid.

• Omakapitali kogusumma on see, kui palju ettevõttest tegelikult kuulub omanikule või teistele töötajatele. Teisisõnu on see summa, mille omanik on investeerinud oma ettevõttesse.

Suur võlgade ja omakapitali suhe näitab, et oluline osa Teie ettevõtte kapitalist pärineb välistest allikatest, näiteks pankadest või alternatiivsetelt rahastajatelt. Juhul kui äritegevusse sooviksite

kaasata investoreid, võib kõrge võla ja omakapitali suhe rahastamise saamist raskendada.

7. Müüdud kauba kulu

müüdud toodete kulu = varude summa – müügikulu

Mida see tähendab:

• Materjalid või varud kokku on summa, mida ettevõte peab kulutama toote valmistamiseks või laovarude tagamiseks.

• Müügikulu on müüdud kaupade kogukulu.

Müügikulude lahutamisel varude maksumusest saate teada müüdud kauba kulu. See näitab, kas kulud, mida maksate oma toote valmistamiseks, on kooskõlas tuluga, mille teenite selle müümisel.

Erinevaid raamatupidamislikke valemeid on palju enam, kuid eeltoodud seitse on kõige sagedamini kasutatavad. Nende valemite mõistmine tuleb kasuks ka siis kui Te oma raamatupidamisega ise ei tegele. Mida paremini Te finantse mõistate, seda efektiivsemalt suudate oma äri hallata.

.jpeg)

.jpeg)

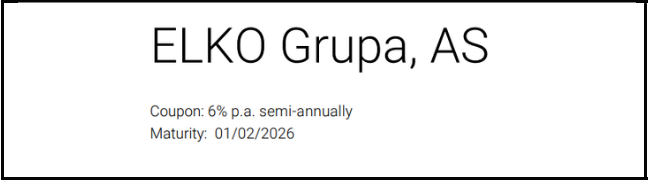

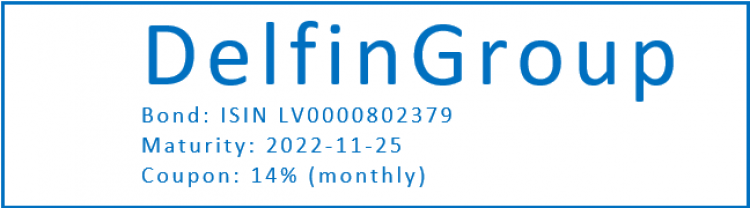

Veel üks Baltikumi ettevõte on kasutanud võimalust

Veel üks Baltikumi ettevõte on kasutanud võimalust

Pankade ja muude traditsiooniliste laenuandjate puhul on laenutaotluse edastamine justkui kirja pudelpostiga saatmine. Sul pole õrna aimugi millal keegi selle avab või kuidas (kui üldse) vastab. Ainus mida teha saad, on oodata, mis võib kesta nädala või lausa kuid.

Pankade ja muude traditsiooniliste laenuandjate puhul on laenutaotluse edastamine justkui kirja pudelpostiga saatmine. Sul pole õrna aimugi millal keegi selle avab või kuidas (kui üldse) vastab. Ainus mida teha saad, on oodata, mis võib kesta nädala või lausa kuid. Veel üks Baltikumi ettevõte on kasutanud võimalust

Veel üks Baltikumi ettevõte on kasutanud võimalust  Veel üks Baltikumi ettevõte on kasutanud võimalust

Veel üks Baltikumi ettevõte on kasutanud võimalust  Veel üks Baltikumi ettevõte on kasutanud võimalust

Veel üks Baltikumi ettevõte on kasutanud võimalust

Veel üks Baltikumi ettevõte on kasutanud võimalust

Veel üks Baltikumi ettevõte on kasutanud võimalust  Veel üks Baltikumi ettevõte on kasutanud võimalust

Veel üks Baltikumi ettevõte on kasutanud võimalust  Riskikapitalile on mõned suurepärased alternatiivid, mida peaksite kindlasti uurima

Riskikapitalile on mõned suurepärased alternatiivid, mida peaksite kindlasti uurima Väikeettevõtjad on sageli silmitsi murega – kliendid, eriti suured ettevõtted nõuavad üha pikemaid arvete tasumistähtaegu ja pangad ei võimalda vajalikku

Väikeettevõtjad on sageli silmitsi murega – kliendid, eriti suured ettevõtted nõuavad üha pikemaid arvete tasumistähtaegu ja pangad ei võimalda vajalikku

Kui väikeettevõtete omanikud vajavad kapitali, lähevad nad "raha" otsingule. Esimene samm peaks aga olema otsustamine, milline

Kui väikeettevõtete omanikud vajavad kapitali, lähevad nad "raha" otsingule. Esimene samm peaks aga olema otsustamine, milline  Pangad on väga igapäevane ja juba ka pikaaegne nähtus. Varasemalt kui ettevõtja vajas oma äri edendamiseks

Pangad on väga igapäevane ja juba ka pikaaegne nähtus. Varasemalt kui ettevõtja vajas oma äri edendamiseks